Пенсии станут капиталом. Готовится новый этап пенсионных изменений

Пенсионные права граждан формируются в индивидуальных пенсионных коэффициентах. Все ранее сформированные пенсионные права были конвертированы без уменьшения в пенсионные коэффициенты и учитываются при назначении страховой пенсии.

Условиями возникновения права на страховую пенсию по старости на общих условиях являются:

- достижение возраста 65 лет - для мужчин, 60 лет - для женщин (с учетом переходных положений, предусмотренных приложением 6 к Закону № 400-ФЗ). Отдельные категории граждан имеют право на назначение страховой пенсии по старости досрочно;

- для лиц, замещающих государственные должности Российской Федерации и замещаемые на постоянной основе государственные должности субъектов Российской Федерации, замещаемые на постоянной основе муниципальные должности, должности государственной гражданской службы Российской Федерации и должности муниципальной службы, - возраста, указанного в приложении 5 к Закону № 400-ФЗ. Уже в 2017 году начался процесс повышения пенсионного возраста для государственных служащих по полгода в год до 65 лет (мужчины) и до 63 лет (женщины). С 1 января 2021года увеличится шаг повышения возраста выхода на пенсию - по году в год. Таким образом, пенсионный возраст для государственных служащих приводится в соответствие с предложением по темпам повышения общеустановленного возраста для всех.

При этом если такие лица имеют страховой стаж не менее 42 и 37 лет (соответственно мужчины и женщины), страховая пенсия по старости может назначаться им на 24 месяца ранее достижения указанного возраста, но не ранее достижения возраста 60 и 55 лет (соответственно мужчины и женщины).

- наличие страхового стажа не менее 15 лет (с 2024 года) с учетом переходных положений ст. 35 Закона от 28.12.2013 № 400-ФЗ;

- наличие минимальной суммы пенсионных коэффициентов - не менее 30 (с 2025 года) с учетом переходных положений ст. 35 Закона от 28.12.2013 № 400-ФЗ.

Гражданам, которые указаны в части 1 статьи 8, пунктах 19 - 21 части 1 статьи 30, пункте 6 части 1 статьи 32 Закона N 400-ФЗ "О страховых пенсиях" и которые в период с 1 января 2019 года по 31 декабря 2020 года достигнут возраста, дающего право на страховую пенсию по старости (в том числе на ее досрочное назначение) в соответствии с законодательством Российской Федерации, действовавшим до 1 января 2019 года, либо приобретут стаж на соответствующих видах работ, требуемый для досрочного назначения пенсии, страховая пенсия по старости может назначаться ранее достижения возраста либо наступления сроков, предусмотренных соответственно приложениями 6 и 7 к указанному Федеральному закону, но не более чем за шесть месяцев до достижения такого возраста либо наступления таких сроков.

Количество пенсионных коэффициентов зависит от начисленных и уплаченных страховых взносов в систему обязательного пенсионного страхования и длительности страхового (трудового) стажа.

За каждый год трудовой деятельности гражданина при условии начисления работодателями или им лично уплаченных страховых взносов на обязательное пенсионное страхование у него формируются пенсионные права в виде пенсионных коэффициентов.

Максимальное количество пенсионных коэффициентов за год с 2021 года - 10, в 2019 году - 9,13.

Сколько пенсионных коэффициентов

может быть начислено Вам за 2019 год?

Введите размер Вашей ежемесячной

заработной платы до вычета НДФЛ:

Ошибка! Введите зарплату выше, чем минимальный размер оплаты труда в Российской Федерации в 2019 году - 11 280 рублей.

Результаты расчета

Количество пенсионных баллов

за год: 7,83

Вариант пенсионного обеспечения в системе обязательного пенсионного страхования влияет на начисление годовых пенсионных коэффициентов. При формировании только страховой пенсии максимальное количество годовых пенсионных коэффициентов - 10, так как все страховые взносы направляются на формирование страховой пенсии. При выборе формирования одновременно и страховой, и накопительной пенсии максимальное количество годовых пенсионных коэффициентов - 6,25.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6% страховых взносов на формирование только страховой пенсии.

Также, гражданам 1967 года рождения и моложе, в пользу которых страховые взносы по обязательному пенсионному страхованию начнут начисляться работодателем впервые после 1 января 2014 года, предоставляется возможность выбора варианта пенсионного обеспечения (формировать только страховую пенсию или формировать и страховую пенсию, и накопительную) в течение пяти лет с момента первого начисления страховых взносов. Если гражданин не достиг возраста 23 лет, указанный период увеличивается до окончания года, в котором ему исполняется 23 года.

При выборе варианта пенсионного обеспечения следует учитывать, что страховая пенсия гарантированно увеличивается государством за счет ежегодной индексации. Средства же накопительной пенсии инвестирует на финансовом рынке выбранный гражданином НПФ или УК. Доходность пенсионных накоплений зависит от результатов их инвестирования, то есть может быть и убыток от их инвестирования. В этом случае к выплате гарантируется лишь сумма уплаченных страховых взносов. Пенсионные накопления не индексируются.

У всех граждан 1966 года рождения и старше вариант пенсионного обеспечения - формирование только страховой пенсии.

Получение права на страховую пенсию зависит от года назначения страховой пенсии

|

Минимальный страховой стаж |

Минимальная сумма индивидуальных пенсионных коэффициентов |

Максимальное значение годового индивидуального пенсионного коэффициента |

||

|

при отказе от формирования накопительной пенсии |

при формировании накопительной пенсии |

|||

|

2025 и позднее |

||||

*С 2015 года по 2020 год независимо от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан формируются пенсионные права только . В связи с этим максимальное значение годового индивидуального пенсионного коэффициента одинаково для любого варианта формирования пенсии.

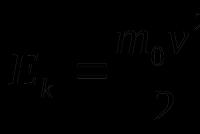

Страховая пенсия по старости рассчитывается по формуле:

СТРАХОВАЯ ПЕНСИЯ = СУММА ВАШИХ ПЕНСИОННЫХ КОЭФФИЦИЕНТОВ* СТОИМОСТЬ ПЕНСИОННОГО КОЭФФИЦИЕНТА на дату назначения пенсии + ФИКСИРОВАННАЯ ВЫПЛАТА

СП = ИПК * СИПК + ФВ , где:

- СП - страховая пенсия

- ИПК - это сумма всех пенсионных коэффициентов, начисленных на дату назначения гражданину страховой пенсии

- СИПК - стоимость пенсионного коэффициента на дату назначения страховой пенсии.

При назначении пенсии с 01.01.2019 = 87,24 руб. Ежегодно индексируется государством.

- ФВ - фиксированная выплата.

Таким образом, расчет страховой пенсии в 2019 году осуществляется по формуле:

СП = ИПК * 87,24 + 5334,19

Также сумму Ваших пенсионных коэффицентов (ИПК) существенно увеличивает обращение за назначением страховой пенсии по старости впервые (в том числе досрочно) позднее возникновения права на нее. За каждый год более позднего обращения за назначением пенсии страховая пенсия будет увеличиваться на соответствующие премиальные коэффициенты.

Например, если Вы обратитесь за назначением пенсии через 5 лет после достижения пенсионного возраста, то фиксированная выплата вырастет на 36%, а сумма Ваших индивидуальных пенсионных коэффициентов - на 45%; а если через 10 лет, то фиксированная выплата увеличится в 2,11 раз, а сумма Ваших индивидуальных пенсионных коэффициентов в 2,32 раза.

Чего ждать от индивидуального пенсионного капитала

Индивидуальный пенсионный капитал для инвестора

Тему пенсионных накоплений я считаю важной для каждого человека. При этом ваш возраст совершенно не обязательно должен быть близким к пенсионному. Чем раньше вы начнете что-то предпринимать в этом направлении, тем проще будет сформировать достойный капитал к моменту прекращения трудовой деятельности. Скажу прямо, мне самому было полезно разобраться в вопросе подробнее: подготовка к пенсии является неотъемлемой частью личного финансового плана, к которому я уже не раз на блоге и использую в обучающем .

Как устроена пенсионная система РФ сегодня

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора , в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Полистав архив моего блога, вы без труда найдете полезные статьи об инвестировании в свою будущую пенсию (например, и ). Напомню схематично, как выглядят отчисления в накопительную часть пенсии по закону №167 ФЗ от 15 декабря 2001 года.

Распределительно-накопительный характер представляет из себя гибрид государственной (т.н. солидарной или распределительной) системы и накопительной части, которую гражданин вправе перевести в один из негосударственных пенсионных фондов либо оставить по умолчанию в ПФР. Накопления в таком виде формировались с 2002 по 2014 год (до заморозки накопительной части) у граждан младше 1967 г.р. Всего накопительную часть имеет 81 млн граждан, из них в негосударственные фонды перешли более 32 млн. А вот по объему накоплений НПФ в 2016 г. опередили ВЭБ, который выступает управляющей компанией ПФР почти в 2 раза. То есть частным фондам доверяют свои средства более обеспеченные россияне. Однако с 2014 года все 22% взносов работодателей поступают в солидарную страховую часть. В её изначальном виде накопительная система уже не работает и социальный блок правительства во главе с О.Голодец активно лоббирует её ликвидацию.

Почему возникла необходимость новой пенсионной реформы

Любой из вас, не погружаясь глубоко в теорию, сможет назвать две ключевые проблемы:

- Государство не может гарантировать нам достойную жизнь на пенсии. Это подтверждается:

- традиционно низким уровнем жизни у действующих пенсионеров;

- заморозкой (читай: безвозвратным изъятием) накопительной части, длящейся с 2014 года и уже заложенной в бюджет на 2018—2019 гг.;

- практикой отказа от индексации пенсий на размер , как это произошло в 2017 году;

- неспособностью ПФР справиться с дефицитом, который давно перевалил за триллион рублей и покрывается замороженными средствами будущих пенсионеров;

- непрекращающимися попытками правительства реформировать пенсионную систему, тогда как для её стабилизации необходимо минимум 2-3 поколения;

- принятой концепцией расчета страховой части не в деньгах, а в баллах;

- усугубляющейся демографической ситуацией, то есть ростом удельного веса неработающих граждан.

- Россияне в большинстве своем не готовы брать на себя ответственность за инвестирование в собственное будущее. Этому не способствует менталитет, сформированный десятилетиями социального иждивенчества, когда было принято рассчитывать на скудное, но гарантированное государственное обеспечение. Эксперты и руководители НПФ уже сейчас говорят, что низкий уровень доходов большинства населения не позволяет делать дополнительные взносы. Невелик и кредит доверия к государственной пенсионной политике. Называют цифру от 10 до 30% населения, готового добровольно делать отчисления. Поэтому перед авторами новой реформы стояла задача разрешить эти два противоречия: сократить дефицит пенсионного бюджета и побудить граждан активнее включаться в формирование собственного пенсионного капитала. С этой точки зрения, идея индивидуального пенсионного капитала (ИПК) лежит в русле норм, принятых во всех развитых странах.

В случае принятия закона об ИПК до конца 2018 года, он начнет формироваться на лицевых счетах работающих россиян с 2019 года.

Важно: введение ИПК не отменяет действующую страховую (балльную) часть, куда пойдут все 22% отчислений. Он идет в дополнение к уже существующей системе. Что касается накопительной части, уже имеющейся на лицевых счетах, то она может влиться в ИПК в качестве первоначального взноса. При желании остаться в рядах «молчунов», и формировать только страховую пенсию, накопительная часть будет конвертирована в баллы.

Как работает индивидуальный пенсионный капитал

Участвовать в системе ИПК будут только негосударственные пенсионные фонды, а под управлением государственного ПФР оставят распределительную (страховую) часть. Вводить систему ИПК планируется постепенно. В 2019 году предполагается переходный период и отчисляться ничего не будет. Затем, с 2020 по 2025 год взносы будут расти на 1% ежегодно и достигнут 6%, с последующим возможным ростом до 12%. Правда, для граждан верхнего потолка здесь нет, можно устанавливать себе любой процент. Можно вовсе отказаться от участия, а также в любой момент взять каникулы до 5 лет и продлевать их хоть пожизненно. По заявлению можно как уменьшить, так и увеличить размер взноса. Но по умолчанию, отчисления будут увеличиваться в течение 6 лет на 1%. Самозанятые должны будут проходить регистрацию в программе ИПК самостоятельно: выбрать НПФ, пенсионный план и ставку отчислений. Чтобы мотивировать участников на добровольные взносы, предлагается ввести для физических лиц. Речь идет об освобождении от НДФЛ суммы добровольных взносов, но не более 6%. По второму варианту ставка НДФЛ снижается с 13 до 10%, если участник отчисляет в фонд 10%. Освобождение коснется и третьих лиц, если они делают отчисления в ИПК в пользу своих близких. Чтобы заинтересовать работодателей, для них предусмотрен вычет по налогу на прибыль, на сумму собранных в ИПК средств: в 2019—2024 — 3%, с 2025 – 6%.

Готовящийся закон об ИПК предполагает право распоряжения и наследования пенсионного капитала. Накопленные на счете средства до 20% можно забрать за 5 лет до наступления пенсионного возраста. Либо все 100%, но при определенных обстоятельствах: в случае необходимости дорогостоящего лечения застрахованного лица или даже его родственника. В этом смысле ИПК скорее напоминает , чем прежнюю накопительную систему. Уточнение: все досрочно изъятые средства облагаются НДФЛ. Спустя год после начала обсуждения, ЦБ и Минфин отказались от изначально предложенного принципа автоподписки, сочтя его, по сути, принудительным. Вместо этого, будет введена авторегистрация в системе, но для активации участия, гражданин должен лично подать заявление. Чтобы посмотреть на планы правительства более системно, выделим плюсы и минусы законопроекта об ИПК. Начнем с плюсов:

- Создается система, подталкивающая граждан к формированию собственного пенсионного капитала.

- В условиях заморозки и фактического развала накопительной системы, ИПК является единственной централизованной альтернативой создания пенсионных накоплений.

- Статус частной собственности, признаваемый за накоплениями, с возможностью досрочного изъятия и наследования.

- Пока неясно, будут ли мотивированы работодатели незначительным снижением налога на прибыль. На них возлагается масштабная разъяснительная и организационная работа по вовлечению работников в систему ИПК, а также её бухгалтерское сопровождение.

- НПФы рискуют потерять свою долю рынка, из-за перехода на добровольный характер взносов. В экономике тем самым уменьшится количество «длинных» пенсионных денег, которые сегодня служат важным источником .

- Нет четко прописанной процедуры участия в ИПК фрилансеров и подобных им категорий граждан.

Как частному инвестору готовиться к будущей реформе

Закон еще не принят, его положения в стадии согласования, которое может продолжиться до конца 2018. Вопрос: не поторопился ли я публиковать статью, которая не дает окончательных ответов на поставленные в ней вопросы? Отвечу, что нет. Каждый потерянный для долгосрочной стратегии год наносит ущерб для реализации личного финансового плана. С большой вероятностью, закон будет принят и его общие контуры полезно знать заранее. Считаю, что грамотный инвестор должен своевременно мониторить все происходящие в финансовой сфере изменения. Уже сейчас ясно одно: что бы ни происходило в пенсионной системе, каждому из нас стоит позаботиться о долгосрочных инвестициях. Только они позволят в будущем сохранить привычный образ жизни после ухода на пенсию. К сожалению, мы не можем полагаться в этом на государство, а рассчитывать только на помощь своих детей было бы эгоистичной и не вполне ответственной позицией. Я бы сказал так, что в наилучших стартовых позициях для начала инвестирования в свое будущее находятся те, кому сейчас 18. Итак, мы имеем три варианта инвестирования в пенсионный капитал.

- Участвовать в будущей системе ИПК через своего работодателя или выбрать программу самостоятельно, если вы самозанятый гражданин.

- Ничего не предпринимать и, если ваши средства сейчас находятся в ПФР, оставить их в солидарной системе. В этом случае ваши накопления будут направлены на финансирование сегодняшних пенсионеров или иные бюджетные нужды. Юридически они зачтутся вам в виде баллов на счете застрахованного лица.

- Самостоятельное формирование пенсионного капитала через инвестирование в долгосрочные инструменты. Это может быть портфель из пролонгируемых депозитов с в надежных банках, индексных фондов акций, облигаций «голубых фишек», иностранной валюты. Подойдут также долгосрочные программы накопительного страхования жизни, при условии, что вы их хорошо изучили и просчитали. Учитывая страновые риски, которые на таком большом горизонте нельзя предвидеть, стоит включить в портфель зарубежные активы.

Поскольку управлять средствами ИПК будут негосударственные пенсионные фонды, инвестору, если он хочет вступить в программу, следует заранее позаботиться о выборе надежного НПФ. Как бы ни выглядела система ИПК в её окончательной редакции, я рекомендую внимательно анализировать НПФ по доходности, надежности, а также по объему привлеченных средств. В сводном виде их удобно смотреть на сайте ratingnpf.ru. Там же – пенсионный калькулятор по действующей системе и онлайн-форма заявок во все фонды.

Версию ведущего отечественного рейтингового агентства можно анализировать на сайте , Так же, как и банками, важно не ограничиваться одним показателем, например, ориентироваться только на доходность. Такой подход чреват тем, что вы доверите свой ИКП фонду, который проводит рискованную инвестиционную политику и не имеет достаточного резерва для покрытия возможных убытков. А что вы уже знаете о проекте внедрения индивидуального пенсионного капитала? Планируете ли вы свою будущую пенсию и что предпринимаете для формирования личных накоплений? Поскольку рамки статьи не предполагают подробного обзора инструментов для составления финансового плана, рекомендую читателям , где этим вопросам посвящена первая неделя (её можно пройти бесплатно) и урок №6.

Всем профита!

Реформу накопительных пенсий оплатят россиянеМинфин и Центробанк назвали новую дату введения индивидуального пенсионного капитала (ИПК), который заменит накопительную часть пенсии. Проекта закона за годы обсуждения ни одно ведомство не обнародовало, но в теории главными новациями должны стать добровольный характер отчислений и невозможность государства использовать накопления будущих пенсионеров. Вместе с тем введение ИПК приведет к увеличению нагрузки на налогоплательщиков.

Обсуждение идеи ИПК началось еще в 2014-2015 гг., но так и не оформилось в законопроект. В предложениях Минфина для пенсионной реформы предполагалось - ИПК - уже с 2017 г. Позднее в Центробанке прогнозировали ., но проект власти в Госдуму так и не внесли.

Документ Минфином и ЦБ будет опубликован в течение месяца, новые сроки озвучили СМИ, по их данным, . Сейчас работодатель уплачивает в Пенсионный фонд взносы в размере 22% от зарплаты. Министр финансов Антон Силуанов заявил, что от зарплаты, а дополнительный инвестиционный ресурс в экономике пополнится на 1,5% ВВП. Однако сделано это будет, вероятнее всего, за счет дополнительной нагрузки на пенсионеров.

Переход к ИПК предполагает не замену 6% накопительной части, которую сейчас инвестируют НПФ и ВЭБ, на добровольные отчисления работников, а перераспределение платежей. 22%-е отчисления направятся в распределительную систему и станут страховой частью пенсии (сейчас только страховая часть формируется у "молчунов", оставивших свои деньги в ПФР). Работнику предложат дополнительно, из своей получаемой на руки зарплаты, отчислять до 6% в накопительную часть.

Предварительно власти заявляли о готовности предоставить гражданам возможность отказаться "копить на пенсию" или самостоятельно установить желаемый процент отчислений. Однако в каком формате закон будет представлен - большой вопрос: еще в 2016 г. Минфин хотел принудительно подключить к ИПК всех налогоплательщиков, если работник самостоятельно не установит размер взноса, то автоматически станет откладывать по 6% от зарплаты.

В текущем варианте ИПК станет дополнительной нагрузкой на налогоплательщиков, говорит аналитик "Открытие Брокер" Тимур Нигматуллин .

"Взносы фактически будут уплачиваться в дополнение к обычной ставке страховых взносов в ПФР. Их будет делать сам работник, взнос будет увеличиваться с 0 до 6% на 1 процентный пункт в год, но может быть отменён по желанию работника. В итоге ИПК представляет собой ни что иное, как налог на финансовую неграмотность. Очевидно, что уплачивать подобные взносы будут в первую очередь граждане, которые не знают о подобной реформе и не контролируют свои расчёты с государством. Тем не менее надо признать - нововведение эффективно повысит размер средней пенсии в будущем", - рассказал аналитик.

Идея существующей накопительной части, которую в свое время агитировали переводить в НПФ, тоже в увеличении будущей пенсии. Но с подачи государства деньги россиян находятся в "заморозке" с 2014 г., тогда отчисления в размере 6% от зарплаты россиян направили на выплаты пенсионерам. Принято решение о продлении меры до 2020 г., что в трехлетней перспективе принесет

Деньги, перечисленные в рамках ИПК, будут собственностью самого гражданина по аналогии с банковским вкладом. Но в отсутствие проекта сложно сказать, сможет ли государство после перехода к ИПК принять в отношении денег россиян решения, аналогичные "заморозке" накопительной части пенсий, добавляет Нигматуллин.

"Теоретически это возможно с точки зрения ежегодно поступаемых платежей, а не суммы накоплений. Например, их можно принудительно направить на погашение дефицита ПФР. Возможно, для этого даже не потребуется принятия нового закона", - говорит он.

По мнению участников рынка, ИПК позволит сбалансировать пенсионную систему. По расчетам Ассоциации негосударственных пенсионных фондов (АНПФ), дефицит взносов на страховую пенсию в 2017 г. оценивается в 34%, его снижение возможно за счет роста тарифа страховых взносов с текущих 22% до минимум 34%. В случае выполнения поручения президента о росте зарплат потребуется еще больший тариф. Введение ИПК решит проблему только в случае максимального охвата населения, но не менее 25% наемных работников с облагаемым доходом не менее 50 тыс. руб., отмечают в альянсе. Там выступают за рост тарифа выше 6%.

Условия привлекательности ИПК: право собственности на средства, правопреемство пенсионных средств в случае смерти участника до назначения ему пенсии и самой пенсии, досрочное получение средств при тяжелой болезни, травме или уничтожении имущества, гарантированный инвестиционный доход, возможность приостановки участия в программе.

Переход к новой системе не сможет сразу покрыть дефицит ПФР, говорит доцент кафедры управления человеческими ресурсами РЭУ им. Г. В. Плеханова Людмила Иванова-Швец , он будет существовать еще достаточное время.

"Переход к ИПК приведет к тому, что государство будет выплачивать только обязательную часть, и происходить это будет не сразу, а по мере достижения пенсионного возраста теми, кто перешел на такую систему. Это, скорее, приведет к большей дифференциации пенсионных выплат, так как граждане очень по-разному отнесутся к переходу к ИПК - одни будут стараться больше зарабатывать или их доход позволит накопить больше, соответственно, и пенсия их может быть больше, а некоторые все равно либо останутся в тени, либо не очень поверят новой системе, и получать будут только минимум. Но самое опасное в этой схеме то, что работающие граждане с низкими заработными платами не смогут накопить на достойную пенсию", - рассказала она .

Низкий уровень доверия к государству в вопросе формирования пенсий (здесь стоит вспомнить не только "заморозку", но и отказ от второй индексации в кризисные годы, остановку роста пенсий работающих пенсионеров, ) заставит работников задуматься о целесообразности добровольно копить. Власти уже придумывают стимулы, так, есть решение по освобождению накопительной части от налога на доход физических лиц. Идею в 2017 г. выдвинули участники рынка, регулятор ее поддержал. Однако есть риски того, что россияне при возможности уйдут на пятилетние каникулы для выплат или установят 0% взносов велики. В АНПФ отмечают, что льготы по подоходному налогу - значимый фактор только для высокооплачиваемых работников, а для значительной части снижение реальных доходов существенно превысит эффект господдержки.

У большинства россиян с низкими доходами просто нет возможности в долгосрочном режиме откладывать существенную часть зарплаты на пенсию, говорит заместитель директора Института социального анализа и прогнозирования РАНХиГС Юрий Горлин . Сейчас порядка 70% россиян получают зарплату ниже средней, отмечает он.

"Если при зарплате в 40 тыс. руб. у человека есть семья, дети, то душевой доход домохозяйства ниже и существуют более императивные траты. Подтверждение этому - относительно небольшие накопления россиян. При этом чтобы накопительная пенсия была значимой, речь должна идти о накоплении не десятков и даже не сотен тысяч рублей. Второй момент, вызывающий сомнение - инфраструктура НПФ. За предыдущие годы фонды не показали себя, как институт, способный обеспечить доходность, хотя бы соизмеримую с инфляцией. По целому ряду причин доходность НПФ была в полтора раза ниже инфляции. Если ИПК введут в принудительном порядке, люди будут вынуждены отчислять взносы, но это уменьшит их и без того падающие доходы и негативно отразится на экономике, так как снизится платежеспособный спрос", - рассказал он .

Налоговые льготы, по его словам, увеличат доходность НПФ на несколько десятых процента, но выпадающие доходы получат субъекты, которые являются администраторами НДФЛ. Кроме того, льготы по подоходному налогу опять же получат россияне с высокими доходами - именно они могут быть заинтересованы в ИПК - это сделает плоскую шкалу налога фактически регрессивной.

Так как у многих работников необходимость отчисления дополнительных взносов может вызвать протест, система ИПК, вероятнее всего, станет принудительной, говорит Людмила Иванова-Швец: "Скорее всего, рычаги давления могут передать работодателям, то есть предусмотреть схему, при которой работодателю было бы выгодно, чтобы его работники были включены в эту систему".

Она добавляет, что одной разъяснительной работы среди населения по вопросу формирования пенсий мало, нужна стабильность пенсионной системы, чего нельзя сказать о ней в настоящее время

"За последние 13 лет произошло столько реформ пенсионной системы, что граждане перестали доверять государству, но из-за высокой инфляции и низких доходов не имеют возможности и не видят смысла заниматься самостоятельно пенсионными накоплениями. Государство должно выступить гарантом стабильности", - отмечает эксперт.

В распоряжении РБК оказалась последняя версия концепции индивидуального пенсионного капитала. Ряд вопросов, возникавших к предложенной властями с 2019 года пенсионной реформе, в ней урегулирован. Однако у рынка возникло немало новых претензий. Главная - законопроект не должен работать задним числом

Фото: Александр Рюмин / ТАСС

Крупные участники пенсионного рынка на днях получили последнюю рабочую версию проекта закона об индивидуальном пенсионном капитале (ИПК), подготовленную Минфином и Центробанком (есть у РБК). По мнению участников рынка, показателен сам факт появления последней версии проекта закона. «Это свидетельствует, что правительство от реформы отказываться не будет», — считает исполнительный директор НПФ «Сафмар» Евгений Якушев.

Минфин направил концепцию проекта федерального закона об ИПК в правительство РФ на прошлой неделе, уточнил РБК представитель пресс-службы Министерства финансов.

Документ — проект федерального закона «О внесении изменений в некоторые законодательные акты Российской Федерации» (в части формирования пенсионного плана индивидуального пенсионного капитала — ИПК — в системе негосударственного пенсионного обеспечения) — вызвал целый ряд вопросов у участников пенсионного рынка.

До 2015 года у россиян было две части пенсии: страховая — 16% и накопительная — 6%. С 2015 года население разделилось на два типа: «молчунов», оставивших свои средства в ПФР, у которых начала формироваться только страховая часть в размере 22%, и на принявших решение о будущем своей пенсии. У них 16% отчислений работодателя отчисляются в страховую часть, а 6% — в накопительную, которая инвестируется ВЭБом или НПФ.

Индивидуальный пенсионный капитал — это новая часть пенсии россиян, которая будет введена, по плану Минфина и ЦБ, вместо страховой части. Потребность в реформировании возникла из-за продолжающейся уже не первый год заморозки накоплений. Значительных поступлений новых денег в систему нет, а массовые выплаты начнутся с 2022 года. Так, по оценке Минтруда, за период с 1 января 2022 года по 1 января 2031 года единовременную выплату средств пенсионных накоплений получат 8,83 млн человек.

Согласно идее Минфина и ЦБ, работник будет копить на пенсию из своей зарплаты. Концепция предлагает массовое подключение граждан к системе и увеличение отчислений из зарплаты от 0 до 6% за шестилетний период. При этом гражданин может в первый год со вступления в силу закона отказаться от участия в ИПК, после же у него будет право только установить комфортный уровень отчислений или же написать заявление на пятилетние «каникулы», которые можно брать несколько раз подряд. При этом работодатель продолжит отчислять из фонда оплаты труда в страховую часть 22%, если не будет введен налоговый маневр.

Предполагается, что новая система начнет работать с 2019 года.

Спорные моменты

Прежде всего, в концепции уточняется, что состояние пенсионных накоплений в системе обязательного пенсионного страхования (ОПС) для целей запуска системы ИПК фиксируется по результатам переходной кампании 2016 года. То есть деньги пересчитываются в баллы «задним числом», ведь закон еще не действует. У рынка положения, регулирующие ситуацию до вступления закона в силу, вызвали вопросы. «Закон не может регулировать ретроспективные действия, он должен быть направлен только на перспективу», — считает исполнительный директор НПФ «Сафмар» Евгений Якушев.

Появились в концепции и несколько важных деталей, которые ранее не были конкретизированы и вызывали вопросы у участников рынка.

Одна такая деталь — льгота для работодателя. В концепции появился пункт о стимулировании участия в ИПК не только граждан, но и компаний. «Налоговая льгота» для работодателей будет выглядеть так: взносы работников до 6%, которые работодатель будет отчислять в ИПК, при определении базы по налогу на прибыль организаций будут приниматься к вычету в составе расходов на оплату труда с повышающим коэффициентом. В первые шесть лет отчислений на работника такой коэффициент составит 1,03, а в последующие периоды — 1,06.

Сама по себе идея налоговой льготы для работодателей позитивна для рынка. Впрочем, формат предложенного налогового стимулирования вряд ли заинтересует работодателей участвовать в ИПК, считает генеральный директор НПФ «ЛУКОЙЛ-Гарант» Денис Рудоманенко. По его подсчетам, для предприятия, у которого ежегодно на фонд оплаты труда уходит в районе 1 млрд руб., налоговая льгота составит всего 180 тыс. руб. Такой учет только усложнит отчетность и расчеты для работодателя, а реальным стимулом, который будет заставлять работодателей уговаривать вступить работников в ИПК, не выступит, считает и менеджер отдела услуг в области управления персоналом PwC в России Юлия Титова.

Что касается налогового стимулирования граждан участвовать в ИПК, Минфин и ЦБ остановились на налоговом вычете до 6% от заработной платы в год. Глава НАПФ Константин Угрюмов считает, что граждане с низкими доходами могут не ощутить такой налоговой льготы. «Поэтому мы считаем, что должен быть включен механизм софинансирования со стороны государства», — говорит Угрюмов.

Новые вопросы

Породила концепция и новые вопросы у участников рынка. В частности, один из них связан с возможностью перевода негосударственного пенсионного обеспечения (НПО) в ИПК, говорит Николай Сидоров из НПФ «Будущее». В концепции говорится также, что гражданин может направить в ИПК пенсионные резервы, сформированные в его пользу по другим пенсионным схемам НПО.

«К личным средствам такой шаг применим, а вот к средствам компаний нет. Поскольку обычно компании используют программу софинансирования, такие шаги противоречат экономической природе отношений компаний и пенсионных фондов», — говорит Николай Сидоров. «Пенсионные резервы — это взносы работодателя и физлиц, у которых с Пенсионным фондом заключен договор. Инициатива является вмешательством в эти взаимоотношения», — соглашается с ним Евгений Якушев.

Фото: Станислав Красильников / ТАСС

Среди прочих неясных моментов глава НАПФ Константин Угрюмов называет, в частности, вопрос о том, как будет решена проблема охвата фрилансеров, как в деталях будет работать схема вступления граждан в систему через трудовой договор. Представители крупных фондов рассказали, что они сейчас готовят вопросы к проекту, чтобы детально обсудить их с Минфином.

Противоречивые прогнозы

Прогнозы по популярности ИПК в том формате, в каком эта система описана в концепции, у рынка и регуляторов разошлись.

Если концепция реализуется в обсуждаемом формате, количество граждан, вовлеченных в систему ИПК, сократится, по оценке Дениса Рудоманенко, в 15-20 раз.

Однако, как говорит заместитель министра финансов Алексей Моисеев, «у нас сейчас в системе ОПС участвуют около 55% из тех, кто имеет на это право. Причем последние годы фонды активно привлекают клиентов. Поэтому я ожидаю, что число участников в ИПК будет около 50% от экономически активного населения». Ежегодно, по нашим подсчетам, поступления составят от 0,5 трлн до 1 трлн руб. ежегодно, когда реформа будет работать в полную силу, сообщил он РБК. По его словам, согласно международному опыту в зависимости от активности маркетинговых компаний к аналогичным пенсионным системам подключаются от 30 до 60% граждан.