Микропредприятия освобождены от сдачи отчетности в налоговую. Налоговая отчетность

Статистическая отчетность для микропредприятий 2018: разбираемся, когда и куда сдавать отчеты организациям, которые относятся к малому бизнесу. Упрощенные отчеты предусмотрены для малых предприятий на упрощенной системе налогообложения. Помимо статистической отчетности, сдают налоговую и бухгалтерскую.

Микропредприятия в 2018 году

Согласно действующему законодательству установлены следующие критерии для малого бизнеса:

Численность сотрудников не более 100 человек.

Доход за год не более 800 млн.

Размер участия сторонних организаций менее 49%.

Для микропредприятий критерии еще более жесткие: численность работников до 15 человек и выручка менее 120 млн. рублей. Для некоторых компаний предусмотрены исключения, так что не все организации, отвечающие вышеперечисленным требованиям, могут считаться малым бизнесом и пользоваться соответствующими льготами и послаблениями. Компании-исключения сдают статистическую, налоговую и бух. отчетность в полном объеме.

Главная сложность в составлении статистики для малого бизнеса заключается в том, что небольшой фирме нет смысла содержать целый штат бухгалтеров. А один специалист часто не справляется с внушительным объемом информации. В результате могут появиться претензии со стороны контролирующих органов. Чтобы избежать такой неприятной ситуации, разумно обратиться к сторонним бухгалтерам, которые подготовят и отправят любые отчеты. Только квалифицированные специалисты могут заполнить отчетную документацию точно в срок и с учетом всех требований.

Отчеты в Росстат для малых предприятий

Микропредприятия отчитываются перед органами статистики в том же порядке, что ИП и организации на упрощенной системе. Они в обязательном порядке отправляют сведения в ПФР, ФСС и налоговую, но отчитываются перед Росстатом только по требованию. Исключение составляют организации, обязанные проводить ежегодный аудит с предоставлением отчетности. Большинство представителей малого бизнеса освобождены от плановой сдачи статистики.

Росстат может отправлять запросы на участие в исследованиях. Если на адрес организации приходит бланк и инструкция, необходимо заполнить и отправить отчетность в указанные сроки. Росстат проводит сплошные исследования раз в пять лет, а выборочные может проводить несколько раз в году. За непредоставление отчетности в органы статистики предусмотрены штрафы, как для организаций, так и для должностных лиц. Поэтому важно следить за актуальными новостями на местном портале органов статистики и вовремя сдавать отчеты по требованию.

Зависимость видов отчетности от категории налогоплательщика

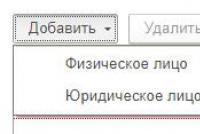

Перечень видов представляемых отчетов существенно зависит от характеристик бизнесмена, который их формирует:

- От организационно-правовой формы (юридическое лицо или индивидуальный предприниматель). ИП платит меньше видов налогов и может не вести бухучет, а значит, может не представлять бухгалтерскую отчетность и сдавать налоговую в меньшем объеме.

- Налогового режима. Максимальное количество налогов платится при использовании общего режима налогообложения. Следовательно, при ОСНО необходимо представлять наибольшее количество отчетов.

- Масштаба бизнеса. Малые и микропредприятия также имеют возможность не сдавать некоторые виды отчетов. В первую очередь речь идет об отдельных формах бухгалтерской отчетности.

Бухгалтерские отчеты: в какие сроки сдавать

Строго говоря, бухгалтерская отчетность сдается не за 1 квартал 2019 года, а в течение 1 квартала. Речь идет об отчетности за предыдущий, 2018 год. Согласно требованиям п. 5 ст. 23 НК РФ и п. 2 ст. 18 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ бухгалтерские отчеты за год необходимо представить в налоговую инспекцию и органы статистики в течение 3 месяцев после завершения отчетного года. Так как 31.03.2019 — воскресенье, то отчетность за 2018 год нужно сдать не позднее 01.04.2019.

Состав представляемой отчетности зависит от статуса компании. Малые предприятия и участники проекта «Сколково» могут не составлять пояснительную записку и приложения к балансу (отчеты о движении денежных средств, об изменениях капитала и т. п.). Обязательными являются только 2 формы: бухгалтерский баланс и отчет о финансовых результатах.

Наши специалисты подготовили вам в помощь подборку статей по бухотчетности за 2018 год. См.

Бухгалтерская отчетность за период менее года (промежуточная отчетность) составляется по решению собственников или в случаях, предусмотренных законом (ч. 4 ст. 13 закона № 402-ФЗ). В частности, это касается страховых компаний или эмитентов ценных бумаг (информация Минфина России «О вступлении в силу…» № ПЗ-10/2012).

Таким образом, бухгалтерский отчет за 1 квартал 2019 года в общем случае сдавать необязательно.

Формы отчетов за 1 квартал 2019 года

При ОСНО

Сроки сдачи отчетности за 1 квартал 2019 года по ОСНО будут следующими:

Не знаете свои права?

- Декларация по НДС — до 25.04.2019.

- Декларация по налогу на прибыль — до 29.04.2019.

- Расчет авансовых платежей по налогу на имущество — до 30.04.2019.

- Расчет по страховым взносам — до 30.04.2019.

- Форма 6-НДФЛ — до 30.04.2019.

При специальных налоговых режимах

Специальные налоговые режимы в общем случае предусматривают освобождение от обязанности уплачивать налог на прибыль (для ИП — НДФЛ), НДС и налог на имущество. Следовательно, по этим налогам не нужно сдавать и отчетность. Отчеты по земельному и транспортному налогу спецрежимники сдают на общих основаниях, если у них имеются соответствующие объекты налогообложения.

Зато бизнесменам, перешедшим на спецрежимы, необходимо дополнительно представлять декларации по специальным налогам. Какие отчеты за 1 квартал 2019 года необходимо сдавать, зависит от конкретного налогового режима:

- Квартальный период налогообложения имеет ЕНВД. Отчет за 1 квартал 2019 года по нему нужно представить до 22.04.2019.

- Налог, уплачиваемый при упрощенной системе, имеет годовой налоговый период, поэтому квартальную декларацию заполнять не нужно.

- Отчет по единому сельхозналогу также сдается 1 раз в год.

- Что касается патентной системы, то сдачи какой-либо специальной отчетности ее применение не предусматривает (ст. 346.52 НК РФ).

В отдельных случаях у спецрежимников возникает обязанность платить налоги, от которых они освобождены при стандартной ситуации:

- Налог на прибыль уплачивается с доходов в виде дивидендов и от операций с ценными бумагами.

- Налог на имущество платится в отношении объектов недвижимости, база по которым определяется как кадастровая стоимость.

- НДС платится при ввозе товаров на таможенную территорию РФ.

Соответственно, если возникает обязанность уплатить налог, необходимо будет в установленный срок подать и декларацию по нему.

Отчетность, представляемая во внебюджетные фонды

На сегодня только один вид внебюджетных взносов администрируется не налоговиками. Речь идет о взносах на страхование от несчастных случаев на производстве. Расчет по ним (форма 4-ФСС) сдается в Фонд социального страхования. Срок зависит от формата отчета. На бумажном носителе 4-ФСС за 1 квартал 2019 года нужно сдать до 19.04.2019, а в электронном виде — до 25.04.2019. Сдавать 4-ФСС на бумаге могут только организации со среднесписочной численностью работников до 25 человек.

Мы подобрали для вас отличные сервисы электронной отчетности !

Несмотря на передачу полномочий по учету пенсионных взносов налоговикам, отчеты за 1 квартал 2019 года в Пенсионный фонд сдавать тоже необходимо. Эти формы относятся к персонифицированному учету застрахованных лиц:

- СЗВ-М — сведения обо всех застрахованных лицах, числящихся в организации, включая работу по гражданско-правовым договорам. Она представляется ежемесячно, до 15 числа следующего месяца.

- СЗВ-СТАЖ — годовая форма, которая содержит информацию о периодах работы застрахованных лиц в течение года. За 2018 год ее нужно было сдать до 01.03.2019.

Состав представляемой отчетности за 1 квартал 2019 года зависит от категории налогоплательщика, масштабов бизнеса и используемого налогового режима. Максимальный комплект отчетности должны сдавать юридические лица на ОСНО, не являющиеся малыми предприятиями. Минимальное количество отчетов готовят индивидуальные предприниматели, пользующиеся спецрежимами.

Министерство финансов объявило о двух готовящихся нововведениях для субъектов малого предпринимательства. Чиновники признали, что ведение бухгалтерской отчетности надо дальше упрощать, и рассказали, как именно.

Своими планами Минфин поделился в Письме от 26.02.2014 N 07-01-06/8136 . В нем рассказывается о мерах по снижению административной нагрузки на субъекты малого предпринимательства в связи с ведением бухучета. Финансовое ведомство сообщило, что уже готовит два документа, призванные облегчить жизнь микропредприятий. Первый - приказ, дающий право раскрывать в бухгалтерском балансе информацию только за отчетный год. Без сравнительной информации можно будет обойтись. Второй - проект изменений в . Будущий закон освободит микропредприятия от обязательного представления бухгалтерской отчетности в налоговые органы. Министерство отметило, что уже предприняло ряд шагов в интересах микропредприятий:Важнейшими мерами, осуществленными в этом направлении, стали:

-

1) предоставление права микропредприятиям вести бухгалтерский учет по простой системе (без применения двойной записи) (Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), утвержденное Приказом Минфина России от 06.10.2008 N 106н);

2) предоставление права экономическим субъектам, включая субъекты малого предпринимательства и микропредприятия, самостоятельно определять состав регистров бухгалтерского учета и утверждать их формы (Федеральный закон "О бухгалтерском учете"). В частности, для ведения бухгалтерского учета субъекты малого предпринимательства, включая микропредприятия, вправе использовать книгу (журнал) учета фактов хозяйственной деятельности (Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденные Приказом Минфина России от 21.12.1998 N 64н);

3) предоставление права субъектам малого предпринимательства, включая микропредприятия, составлять упрощенную бухгалтерскую отчетность (Федеральный закон "О бухгалтерском учете"). Состав и содержание упрощенной бухгалтерской отчетности определены Приказом Минфина России от 02.07.2010 N 66н "О формах бухгалтерской отчетности организаций";

4) предоставление права руководителям субъектов малого предпринимательства, включая микропредприятия, принимать на себя ведение бухгалтерского учета (Федеральный закон "О бухгалтерском учете").

Напомним, новый закон «О бухгалтерском учете» заменил устаревший закон, подготовленный в середине 90-х годов. Цель правового акта - установление единых требований к бухгалтерскому учету, в том числе бухгалтерской (финансовой) отчетности, а также создание правового механизма регулирования бухгалтерского учета. Действие правового акта распространяется на коммерческие и некоммерческие организации, госорганы и органы местного самоуправления, а также индивидуальных предпринимателей, адвокатов, нотариусов. Добавим, средняя численность работников микропредприятия за предшествующий календарный год не должна превышать пятнадцати человек. Показатель определяется с учетом сотрудников, работающих по гражданско-правовым договорам или по совместительству, работников представительств, филиалов и других обособленных подразделений. Об этом говорится в законе "О развитии малого и среднего предпринимательства в Российской Федерации". Отметим также, что узнать тонкости той или иной формы собственности предприятия, оценить её плюсы и минусы можно на нашем сайте, ознакомившись с разделом «Справка». На сегодняшний день доступны подробные разъяснения по вопросам

На основании пункта 1 статьи 4 Федерального закона от 24.07.2007 № 209-ФЗ "О развитии малого и среднего предпринимательства в РФ" (далее - Закон № 209-ФЗ) субъектами малого предпринимательства до 31.12.2015 являлись:

потребительские кооперативы;

крестьянские (фермерские) хозяйства.

С 01.01.2016 (на основании Федерального закона от 29.12.2015 № 408-ФЗ) к субъектам малого и среднего предпринимательства относятся:

хозяйственные партнерства;

производственные кооперативы;

сельскохозяйственные потребительские кооперативы;

крестьянские (фермерские) хозяйства;

Указанные субъекты должны соответствовать всем критериям, указанным в п. 1.1 ст. 4 Закона № 209-ФЗ. Речь идет о трех критериях, касающихся:

состава учредителей (собственников, участников) и доли их участия в уставном капитале (пп. 1 п. 1.1 ст. 4);

средней численности работников (пп. 2 п. 1.1 ст. 4);

дохода (выручки) от реализации товаров (работ, услуг) или балансовой стоимости активов (пп. 3 п. 1.1 ст. 4).

Таким образом, с 01.01.2016 под малым предприятием в соответствии с пунтом 1 статьи 4 Закона № 209-ФЗ (в ред. Федерального закона от 29.12.2015 № 408-ФЗ) считаются организации и ИП, одновременно отвчающие следующим условиям:

Хозяйственное общество или хозяйственное партнерство (производственные кооперативы, сельскохозяйственные потребительские кооперативы, крестьянские (фермерские) хозяйства теперь освобождены от соблюдения данного критерия), доля государства, фонда (за исключением акционерных или закрытых паевых инвестиционных) в уставном капитале которого, иностранца, иностранной фирмы, либо юридического лица, не являющегося субьектами малого и среднего предпринимательства, не должна превышать 25% от общей суммы уставного капитала . Ограничение не касается предприятий, внедряющих инновации, исключительные права на которые принадлежат хозяевам таких предприятий - бюджетным научным институтам, центрам, бюро и пр., бюджетным ВУЗам, учреждениям Академии наук РФ.

Федеральным законом от 29 июня 2015 года № 156-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам развития малого и среднего предпринимательства в Российской Федерации" скорректированы отдельные законодательные акты, касающиеся развития малого и среднего предпринимательства (МСП). Согласно внесенным изменениям:

порог участия иностранных юрлиц в уставном (складочном) капитале субъектов МСП увеличен с 25% до 49%. То же касается участия российских юрлиц, не являющихся субъектами МСП;

организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Законом о Сколково, наделены статусом субъекта МСП вне зависимости от доли участия в их уставном (складочном) капитале иных юрлиц (как иностранных, так и российских);

решено создать Корпорацию развития МСП. Ее задачи - поддержка субъектов МСП и компаний, образующих инфраструктуру поддержки таких субъектов, организация информационного, маркетингового, финансового и юридического сопровождения инвестпроектов, реализуемых субъектами МСП, организация мероприятий, направленных на увеличение доли закупок товаров, работ, услуг отдельными заказчиками, определяемыми Правительством РФ, у субъектов МСП и др.

Среднесписочная численность работников предприятия за предшествующий календарный год не превышает 100 человек.

Выручка от реализации товаров (работ, услуг) за предшествующий календарный год (без НДС) или балансовая стоимость активов (остаточная стоимость движимого и недвижимого имущества, имевшего первоначальную стоимость свыше 10 тыс. рублей и нематериальных активов) не превышает 400 млн рублей.

Постановлением Правительства РФ от 13 июля 2015 года № 702 "О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства" увеличены в два раза предельные значения выручки для отнесения к субъектам малого и среднего бизнеса.

С 01.08.2016 соответствие предельным значениям дохода для отнесения к субъектам малого и среднего предпринимательства будет определяться не по величине выручки, а на основе дохода от осуществления предпринимательской деятельности за предшествующий календарный год (пункт 3 части 1.1 статьи 4 Федерального закона "О развитии малого и среднего предпринимательства в РФ"в ред. Федерального закон от 29.12.2015 N 408-ФЗ; Постановление Правительства РФ от 04.04.2016 № 265).

С 25.07.2015 (с 01.08.2016 их размер не изменился) эти показтели составляют:

для микропредприятий - 120 млн рублей;

для малых предприятий - 800 млн рублей;

для средних - 2 млрд рублей.

Первый критерий применяется только в отношении организаций. В их уставном (складочном) капитале (паевом фонде) суммарная доля участия Российской Федерации, субъектов РФ, муниципальных образований, иностранных юридических лиц, иностранных граждан , общественных и религиозных организаций (объединений), благотворительных и иных фондов не должна превышать 25% (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов).

Если в составе участников общества есть одно или несколько юридических лиц, не являющихся субъектами малого и среднего предпринимательства, то доля их участия не должна превышать 25%. Данное ограничение не распространяется на хозяйственные общества, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для электронных вычислительных машин, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау)). Эта норма применяется при условии, что исключительные права на указанные результаты интеллектуальной деятельности принадлежат следующим учредителям (участникам) таких хозяйственных обществ:

бюджетным научным учреждениям;

научным учреждениям, созданным государственными академиями наук;

бюджетным образовательным учреждениям высшего профессионального образования;

образовательным учреждениям высшего профессионального образования, созданным государственными академиями наук.

Важно : в отношении участников общества - физических лиц или юридических лиц, являющихся субъектами малого или среднего предпринимательства, ограничений по доле их участия в уставном (складочном) капитале (паевом фонде) организации Законом № 209-ФЗ не установлено.

Второй критерий . Средняя численность работников организации определяется за предшествующий календарный год . В организации малого бизнеса эта величина не должна превышать 100 человек включительно. Данный показатель определяется с учетом всех работников малого предприятия, в том числе тех, кто работает по гражданско-правовым договорам или по совместительству с учетом реально отработанного времени, работников представительств, филиалов и других обособленных подразделений (п. 6 ст. 4). Порядок расчета средней численности работников малого предприятия изложен в Приказе Росстата от 31.12.2009 № 335.

Третий критерий . Согласно пп. 3 п. 1 и п. 7 ст. 4 Закона N 209-ФЗ показатель выручки от реализации товаров (работ, услуг) формируется без учета НДС. Выручка определяется за предшествующий календарный год по данным налогового учета. Для малых предприятий предельное значение этого показателя составляет 400 млн руб. Данное ограничение установлено Постановлением Правительства РФ от 22.07.2008 N 556.

В показатель балансовой стоимости активов включается остаточная стоимость основных средств и нематериальных активов. Указанные сведения определяются по данным бухучета за предшествующий календарный год (пп. 3 п. 1 и п. 8 ст. 4 Закона N 209-ФЗ). Предельные значения этого показателя Правительством РФ не установлены. Поэтому данный критерий при определении статуса малого предприятия не применяется.

Субъект малого бизнеса утрачивает свой статус, только если у него превышены предельные значения по второму и (или) третьему критериям в течение двух календарных лет, следующих один за другим. Основанием является п. 4 ст. 4 Закона N 209-ФЗ.

Важно :

Статус субъекта малого предпринимательства:

-

Льготы для малого бизенса

Приказом Минфина России от 08.11.2010 № 144н вносены поправки в законодательство по бухгалтерскому учету. Все новшества касаются малых предприятий и значительно упрощают ведение бухгалтерского учета , а именно:

Баланс - Форма № 1 (ежеквартально);

Отчет о прибылях и убытках - Форма № 2 (ежеквартально);

Среднесписочная численность (ежегодно).

Упрощено ведение бухгалтерского учета. Не применяются некоторые Положения по бухгалтерскому учету (ПБУ), такие, как ПБУ 8/01, 18/02 и другие (см. ниже).

Уменьшено количество сдаваемых бухгалтерских отчетов в налоговые органы. У них остаются только:

можно приобрести, если эти условия у вас соблюдаются в течение 2 календарных лет, следующих один за другим;

-

При этом вся налоговая отчетность остается в полном объеме.

Приказом Минфина России от 17.08.2012 № 113н введены в действие упрощенные формы бухгалтерского баланса и отчета о прибылях и убытках для субъектов малого предпринимательства.

Предприятиям с небольшим доходом предоставляются дополнительно можно воспользоваться льготой по по статье 145 Налогового кодекса РФ , если выручка без учета НДС за 3 предшествующих календарных месяца не превышает 2 млн рублей, и не быть плательщиком НДС, но одновременно предприятие лишается права выставлять счета-фактуры с НДС. Это делается по заявлению о предоставлении льготы по ст.145 НК РФ.

Доходы и расходы по кассовому методу

Приказ Минфина России от 08.11.2010 № 144н внес изменения в п. 12 ПБУ 9/99 "Доходы организации". Субъекты малого предпринимательства вправе признавать выручку по мере поступления денежных средств от покупателей.

Организации могут использовать кассовый метод при соблюдении нескольких условий:

организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

сумма выручки может быть определена;

расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Эти нововведения дают право, но не обязывают компании определять выручку по мере поступления денежных средств и списывать расходы по их оплате. Начать применять новшество можно со следующего года, прописав в учетной политике выбранный метод признания выручки и расходов. Но следует помнить: если в налоговом учете компания использует метод начисления, в бухгалтерском неизбежно возникнут разницы по ПБУ 18/02.

Неприменение ПБУ 16/02 и 2/2008

По общему правилу все коммерческие организации (кроме кредитных) должны применять ПБУ 16/02 "Информация по прекращаемой деятельности".

Приказ Минфина России от 08.11.2010 № 144н разрешает организациям малого бизнеса не применять ПБУ 16/02 и 2/2008, что значительно упрощает работу бухгалтеров организаций малого бизнеса.

Упрощен порядок оценки финансовых вложений

По общему правилу первоначальная стоимость финансовых вложений, по которым они приняты к бухгалтерскому учету, может изменяться в случаях, установленных законодательством или ПБУ 19/02 (п. 18). При этом для целей последующей оценки финансовые вложения подразделяются на две группы. Первая - финансовые вложения, по которым можно определить текущую рыночную цену. Вторая - финансовые вложения, по которым текущая рыночная стоимость не определяется.

Новшества позволяют субъектам малого бизнеса осуществлять последующую оценку финансовых вложений в порядке, предусмотренном для второй группы. Тогда финансовые вложения отражаются в бухгалтерском учете и отчетности на отчетную дату по первоначальной стоимости (п. 21 ПБУ 19/02).

Учетная политика

Пункт 15.1. ПБУ 1/2008, позволят малым предприятиям отражать в бухгалтерской отчетности последствия изменений учетной политики перспективно, то есть с начала внесения корректировок.

Такой порядок предусмотрен для изменений, которые оказали или способны оказать существенное влияние на финансовое положение компании, финансовые результаты ее деятельности и (или) движение денежных средств. Это правило не распространяется на случаи, когда законодательством РФ и (или) нормативными правовыми актами по бухучету установлен иной порядок.

Исправление ошибок

ПБУ 22/2010 "Исправление ошибок в бухгалтерском учете" позволяет малым предприятиям исправлять существенные ошибки предшествующего отчетного года без ретроспективного пересчета. Это новшество существенно упростит составление отчетности.

Для субъектов малого бизнеса в п. 9 ПБУ 22/2010 есть норма, которая регламентирует порядок исправления существенных ошибок прошедшего года, выявленных после утверждения бухгалтерской отчетности за этот год. Малое предприятие имеет право исправлять такие ошибки в том же порядке, который прописан в п. 14 ПБУ 22/2010 для несущественных ошибок.

Это означает, что субъект малого бизнеса, обнаружив существенную ошибку за истекший год, после утверждения соответствующей годовой бухгалтерской отчетности может отразить сумму корректировки не на счете 84 "Нераспределенная прибыль (непокрытый убыток)", как остальные организации, а на счете 91 "Прочие доходы и расходы". В результате таких бухгалтерских записей у малых предприятий суммы корректировки при исправлении ошибок прошлых лет будут влиять на финансовый результат текущего отчетного периода.

Штрафы для малого и среднего бизнеса заменены на предупреждения

Федеральным законом от 03.07.2016 № 316-ФЗ в КоАП внесли изменения (дополнена статья 4.1 и введена статья 4.1.1), согласно которым с 03.07.2016 штраф заменят на предупреждение, при одновременном выполнении следующих условий:

ИП или организация совершили нарушение впервые;

не причинен имущественный ущерб, вред жизни и здоровью людей, вред окружающей среде, объектам культурного наследия, безопасности государства;

не было угрозы чрезвычайной ситуации.

Для некоторых нарушений заменить штраф на предупреждение не получится. Штрафовать будут за злоупотребление доминирующим положением на товарном рынке, попытки ограничить конкуренцию, неповиновение законному распоряжению сотрудников контролирующих органов, невыполнение предписания об устранении нарушений, подделку документов, штампов или печатей.

Это стало возможным благодаря тому, что:

Особенности регулирования труда в микропредприях

Федеральным законом от 3 июля 2016 г. № 348-ФЗ "О внесении изменения в Трудовой кодекс Российской Федерации в части особенностей регулирования труда лиц, работающих у работодателей - субъектов малого предпринимательства, которые отнесены к микропредприятиям" с 01.01.2017 в Трудовой кодекс РФ введена глава 48 1:

Глава 48 1 . Особенности регулирования труда лиц, работающих у работодателей - субъектов малого предпринимательства, которые отнесены к микропредприятиям

Статья 309 1 . Общие положения

У работодателей - (включая работодателей - индивидуальных предпринимателей), которые в соответствии с федеральным законом отнесены к (далее - работодатели - субъекты малого предпринимательства, которые отнесены к микропредприятиям), регулирование трудовых отношений и иных непосредственно связанных с ними отношений осуществляется с учетом особенностей, установленных настоящей главой.

В случае, если работодатель перестал быть субъектом малого предпринимательства, который отнесен к микропредприятиям, и в сведения о нем в едином реестре субъектов малого и среднего предпринимательства внесены соответствующие изменения, не позднее четырех месяцев с даты внесения соответствующих изменений в единый реестр субъектов малого и среднего предпринимательства регулирование трудовых отношений и иных непосредственно связанных с ними отношений у данного работодателя должно осуществляться в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, без учета особенностей, установленных настоящей главой.

Статья 309 2 . Регулирование трудовых отношений и иных непосредственно связанных с ними отношений у работодателя - субъекта малого предпринимательства, который отнесен к микропредприятиям, локальными нормативными актами, содержащими нормы трудового права, и трудовыми договорами

Работодатель - субъект малого предпринимательства, который отнесен к микропредприятиям, вправе отказаться полностью или частично от принятия локальных нормативных актов , содержащих нормы трудового права (правила внутреннего трудового распорядка , положение об оплате труда, положение о премировании, график сменности и другие). При этом для регулирования трудовых отношений и иных непосредственно связанных с ними отношений работодатель - субъект малого предпринимательства, который отнесен к микропредприятиям, должен включить в трудовые договоры с работниками условия, регулирующие вопросы, которые в соответствии с трудовым законодательством должны регулироваться локальными нормативными актами. Указанные трудовые договоры заключаются на основе типовой формы трудового договора , утверждаемой Правительством Российской Федерации с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

При Минэкономразвития РФ создается межведомственная рабочая группа по регулированию количества отчетности, которую сдают предприниматели. Формально инициатором ее создания выступил глава Торгово-промышленной палаты (ТПП) РФ России Сергей Катырин. Но «отмашку» на это дали на «самом-самом верху».

По данным ТПП за год количество сдаваемых отчетов для предприятий, работающих по общей системе налогообложения, выросло с 30 до 46, а для организаций на УСН – с 18 до 35. Кроме того, в период с марта прошлого года было введено 12 новых отчетов в Пенсионный фонд, еще четыре – в Федеральную налоговую службу, а один – в Росстат.

Пять в одном

Единую упрощенную форму отчета, которая заменит привычные СЗВ-М, 6-НДФЛ, 2-НДФЛ, а также декларации по транспортному налогу и налогу на имущество , утвердит ФНС. Предоставлять ее с 2018 года будут все микропредприятия, работающие на спецрежимах. Сдавать ее придется не в налоговую инспекцию, а в многофункциональный центр.

Произойдет это в том случае, если внесенный в Госдуму законопроект № 164161-7 успешно пройдет три чтения, получит одобрение сенаторов и, получив визу президента страны, обретет статус закона. Поправки предполагается внести в статью 7 федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в РФ».

В пояснительной записке приведены следующие сведения. Субъекты малого предпринимательства сейчас обязаны представлять бухгалтерскую, налоговую, статистическую и иные виды отчетности, в том числе отчетность в зависимости от видов экономической деятельности.

К примеру, субъект малого предпринимательства – организация, имеющая наемных работников, одну единицу транспортного средства, объект недвижимости в собственности и применяющая УСН, за один календарный год деятельности подает в налоговые органы, внебюджетные фонды и органы статистики 41 форму отчетности, в том числе:

Один раз в год справку-подтверждение основного вида экономической деятельности в ФСС;

Ежеквартально форму 6-НДФЛ в налоговый орган;

Один раз в год справку 2-НДФЛ в налоговый орган;

Один раз в год сведения о среднесписочной численности в налоговый орган;

Один раз в год налоговую декларацию по УСН;

Ежеквартально налоговые расчеты по авансовым платежам и декларацию по налогу на имущество организаций (рассчитываемому исходя из кадастровой стоимости);

Ежеквартально налоговые расчеты по авансовым платежам и декларацию по земельному налогу;

Один раз в год бухгалтерскую (финансовую) отчетность субъектов малого предпринимательства в орган статистики;

Один раз в год формы статистической отчетности в зависимости от вида экономической деятельности (опубликованы на сайте statreg.gks.ru).

Кроме того, в соответствии с законодательством об охране окружающей среды организации заполняют и сдают один раз в год: сведения об образовании, использовании, обезвреживании, транспортировании и размещении отходов производства и потребления, отчет субъекта малого и среднего предпринимательства, годовую форму федерального статистического наблюдения № 2-ТП (отходы) «Сведения об образовании, использовании, обезвреживании, транспортировании и размещении отходов производства и потребления», а также декларацию о плате за негативное воздействие на окружающую среду.

Таким образом, общая нагрузка по сдаче различного рода отчетов для микропредприятия может составлять до 45 форм в год. Авторы проекта считают, что это сдерживает развитие предпринимательской деятельности.

Бухотчетность в статистику можно будет не сдавать

Компании могут освободить от обязанности предоставлять Росстату отчетность, которую статистические органы могут самостоятельно получить в рамках межведомственного взаимодействия. По крайней мере, этого добивается «Опора России», руководство которой направило соответствующее письмо в Минэкономразвития.

Речь идет о годовой бухгалтерской отчетности – бухгалтерском балансе и отчете о финансовых результатах. Сейчас эти документы получают не только Росстат, но также Федеральная налоговая служба (ФНС), Пенсионный фонд и Фонд социального страхования. По мнению «Опоры», подобная обязанность является «излишней и не оправдывающей себя мерой».

Статистнагрузка станет «подъемной»

Свои наработки по части снижения «статистической» нагрузки для малого бизнеса активно продвигает и Национальный институт системных исследований проблем предпринимательства (НИСИПП).

В соответствии с законом «О развитии малого и среднего предпринимательства» может применяться упрощенный порядок предоставления статистической отчетности, который фактически сводится к ограничению периодичности проведения выборочных обследований: наблюдение за малыми и средними предприятиями проводится ежемесячно и/или ежеквартально, за микропредприятиями – по итогам за год. Однако количество обязательных для сдачи форм отчетности законом не ограничено. Ситуацию осложнило ужесточение административной ответственности за нарушение порядка сдачи отчетности, что привело к жалобам бизнеса; президент поручил сократить статистическую нагрузку на МСП, рассказывает замдиректора НИСИПП Олег Шестоперов.

Отдельного внимания заслуживают сроки сдачи отчетности, которые, по оценке НИСИПП, удобны только Росстату. Табель форм статистического наблюдения содержит более 60 уникальных дат сдачи отчетности.

В рамках одного вида деятельности количество отчетных дат может доходить до 10, а для многопрофильных предприятий и более. Разрозненность отчетных дат, очевидно, затрудняет планирование процесса сбора и сдачи отчетности, с ростом предприятия и расширением сфер деятельности издержки на сдачу отчетности из-за увеличения числа документов возрастают скачкообразно.

Средние издержки на сдачу статистической отчетности могут показаться невысокими (от 3000 до 60 000 руб. на одно предприятие). Однако, во-первых, в ряде отраслей издержки существенно выше среднего (например, в сфере производства нефтепродуктов). Во-вторых, предприятия сдают и иные формы отчетности (налоговую, бухгалтерскую, ведомственную и т. д.), суммарные издержки на сбор и представление которых сопоставимы с объемом налоговых отчислений субъектов МСП.

В связи с вышесказанным эксперты НИСИПП предлагают реформировать систему отчетности следующим образом:

Исключить ежемесячную отчетность. Отчетность должна сдаваться не чаще одного раза в квартал;

Укрупнить формы наблюдения. Необходимы единые формы, включающие как базовые, так и отраслевые показатели;

Сократить количество наблюдаемых показателей в сферах деятельности, выделяющихся повышенной нагрузкой;

Сократить отчетность микропредприятий – юридических лиц, привести ее к уровню отчетности индивидуальных предпринимателей;

Исключить дублирование отчетности и обеспечить межведомственный обмен данными. Для начала, как предлагают и в «ОПОРЕ», отменить сдачу в Росстат второго экземпляра бухгалтерского баланса;

В перспективе – отказаться от отраслевых форм для предприятий розничной торговли и ряда других отраслей в связи с введением онлайн-касс , а также отдельных универсальных форм (занятость, выручка, инвестиции в основной капитал), показатели которых уже аккумулируются в системе ФНС России. Отказ от сбора универсальных форм сэкономил бы бизнесу и самому Росстату порядка 800 млн руб. косвенных и прямых затрат;

Установить пятилетний мораторий на сдачу отчетности предприятиями с численностью занятых менее 15 человек, в случае если они участвовали в сплошном наблюдении. Или, как минимум, на период реформирования системы статистической отчетности и налаживания информационного обмена между ведомствами;

Реализация этих мероприятий должна сопровождаться созданием сервисов, обеспечивающих возможность сдачи отчетности в электронной форме , формирование табеля форм отчетности для конкретного предприятия и составление индивидуального календаря отчетности,

Интеграцию создаваемых сервисов в инфраструктуру электронного правительства.

P.S. В общем, однажды какой-нибудь пожилой бухгалтер, отправляя в некий единый многофункциональный контролирующий орган некую единую электронную (бумаги, к тому времени, наверное, уже не останется вовсе) отчетность (ежегодную, на 2-3 файловых страничках) лишь улыбнется, вспоминая 2017 –ый и предшествующие ему годы. Если вспомнит, конечно.