Подоходный налог с физических лиц в республике беларусь. Налог с экономией Подоходный налог в беларуси

Министерство финансов взялось за корректировку Налогового кодекса и налоговой системы в целом. По задумке, она должна стать более простой, понятной и удобной. А в перспективе даже не исключается снижение ставок подоходного налога и налога на прибыль. Но, учитывая интересы людей и бизнеса, важно не оголить бюджет государства. Ведь за налоговыми отчислениями, сборами и пошлинами стоят наши медицина, образование, зарплаты бюджетникам и пенсии, безопасность, новые дороги, жилье. О том, как найти баланс в этом вопросе, рассуждает доктор экономических наук, профессор Елена Киреева.

- Елена Федоровна, в любой стране налоги могут либо тормозить, либо стимулировать развитие экономики и бизнеса. А что у нас? Как бы вы оценили уровень налоговой нагрузки в стране?

Сегодня налоговая нагрузка к ВВП без отчислений в Фонд соцзащиты составляет примерно 25 процентов. Проще говоря, государство “забирает” в бюджет у предприятий, физлиц четверть заработанных доходов. Много это или мало? Для сравнения скажу, что еще 10 лет назад эта цифра была 35 процентов. С 2008 по 2012 год в стране вдвое сократили количество налогов. Если сравнивать с другими странами, то меньше, чем у нас, налоговая нагрузка в США, Японии, Китае. В то же время в Германии, Франции, Дании, Швеции она значительно выше.

В этих 25 процентах и подоходный налог, и налог на прибыль, на имущество, акцизы. Но самые большие поступления в бюджет от НДС - более 30 процентов. Кроме собственно налоговых платежей предприятия еще производят отчисления в Фонд соцзащиты. Они составляют сегодня 34 процента от заработной платы, но граждане перечисляют только один процент. Остальное берет на себя наниматель.

- И как раз эти платежи существенно увеличивают фискальную нагрузку на субъекты хозяйствования?

Именно. И проблема не в том, что эти взносы большие, а в том, что сложно их снизить. Потому что эти деньги формируют базу для финансирования социальных проектов, выплаты пенсий, пособий и так далее. Если же социальные выплаты переложить с плеч нанимателя на работника, то нам с вами придется расставаться с половиной зарплаты (подоходный плюс 34 процента взносов в Фонд соцзащиты). Психологически люди к этому не готовы.

Кроме того, существует еще такой показатель как уровень централизации финансовых ресурсов. В Беларуси он составляет чуть более 40 процентов от ВВП. То есть 40 процентов от стоимости всех произведенных товаров и услуг перераспределяется через бюджет. По сравнению с другими странами здесь мы в крепких середняках. Например, в Западной Европе эти суммы еще выше, чем в Беларуси. А у наших партнеров по Евразийскому экономическому союзу этот показатель в среднем 30 процентов. Но в России и Казахстане совсем другая структура экономики. Они могут позволить себе более низкие ставки, имея подушку безопасности в виде нефтедолларов и пополняя бюджеты за счет природной ренты, которая не влияет на субъекты хозяйствования.

Тут важно понимать одну закономерность. Социально ориентированное государство априори не может иметь низкого уровня централизации доходов бюджета. Иначе придется делать платными медицину, образование, сокращать декретные отпуска, детские пособия, господдержку на строительство жилья и многое другое из социального пакета.

Есть ли прямая связь между деловой активностью, темпами экономического роста и уровнем налоговой нагрузки?

Безусловно. Инвестор быстрее придет в ту страну, где проще налоговая система. Но не только налоги могут “разогревать” либо сдерживать экономику. Есть и другие факторы для успешного бизнеса. Например, уровень безопасности в стране, гарантии прав собственности, отсутствие административных барьеров, льготные позиции на экспортно-импортные операции и так далее. Например, в Мексике одна из самых низких налоговых нагрузок в мире. Но там очень высока коррупция, сильная наркомафия, что, конечно, отталкивает бизнес.

К тому же налоги - это такая вещь, что эффект от тех или иных мер приходит не сразу. Если сегодня мы снижаем ставку налога на прибыль, завтра ничего не произойдет. Потому что экономические субъекты должны сначала эту прибыль сформировать. Рассчитывать, что за снижением налоговой нагрузки последует экономический взрыв, не стоит.

- Среди экспертов “гуляет” такое мнение, что для эффективного и справедливого налогообложения достаточно, мол, всего трех налогов: с розничных продаж, акцизов и единого подоходного налога с физлиц в 10 процентов. Ваше отношение к столь радикальному предложению?

Любая идея имеет право на существование. При такой системе исключается НДС, у которого сегодня много критиков. Это один из самых сложных налогов, и не только в нашей системе. Но все наши торговые партнеры по ЕАЭС используют НДС. Если мы применяем другой механизм, то обрываем эту цепочку, что в свою очередь усложнит внешнеторговую деятельность. Не изобрело человечество еще ничего такого, что позволило бы всем находиться в равных условиях и соблюсти социальную справедливость. Например, у нас есть такой вид деятельности как игорный бизнес. Это не промышленность, не сельское хозяйство. Нельзя для него предложить один вариант: налог на прибыль, подоходный налог либо еще что-то. Земля, имущество - это блага, которыми кто-то пользуется, получает от этого доход, значит, должен платить налоги.

Другое дело что надо стремиться к совершенствованию, упрощению администрирования налогообложения. Как только мы устанавливаем много льгот, различные шкалы, ставки, налоговая система становится непростой и недешевой в обслуживании.

А что делать с подоходным налогом? Представители бизнес-ассоциации считают несправедливым, когда людей, которые работают за 300-400 рублей в месяц, облагают по той же ставке, как и тех, кто зарабатывает по несколько тысяч долларов.

У нас была прогрессивная шкала налогообложения. Она очень тяжело администрируется. К тому же чем больше ставки, тем больше человек будет стремиться скрыть свои доходы, уйти “в тень”. А это криминал и уж точно отсутствие социальной справедливости. Поэтому переход на плоскую шкалу (что сделали практически все страны, которые вступали на рыночный путь) позволил уменьшить долю теневой экономики. Кроме того, в нашей стране нет ярко выраженного расслоения общества по доходам и нет такого количества миллиардеров, как в России, США или Китае. Стало быть, не имеет смысла устанавливать разные ставки подоходного. А для большей справедливости можно применять, допустим, высокие акцизы на предметы роскоши. Либо коррелировать ставки налога на недвижимость.

- К слову, Минфин не исключает возможности снижения после 2020 года ставки подоходного налога до 10 процентов.

Сама по себе ставка еще ничего не показывает. У нас есть две вещи: ставка и база. Например, сегодня действуют определенные налоговые вычеты: социальные, имущественные. Можно сделать ставку 6 процентов и все убрать. И будем собирать ту же сумму, но уже без льгот. Свою роль играет и демографический фактор. При 20-миллионном населении и ставке подоходного в 10 процентов сумма налогов будет больше, чем при 10-миллионном и 13-процентной ставке. Кстати, в нашей стране подоходный налог один из самых низких в мире.

Повторюсь, дело не только в размере ставок и количестве платежей. Хотя в складывающейся ситуации оправданным видится снижение ставок прямых налогов при одновременном усилении роли косвенных. Такая тенденция полностью совпадает с европейской налоговой политикой. В последние десять лет в Европе растут ставки НДС и снижаются ставки корпоративных налогов.

Однако не менее важно дальнейшее упрощение налогового администрирования. Есть определенные расходы, которые требуют тщательной проработки. Это может быть оптимизация управленческого аппарата (на отдельных предприятиях управленческие штаты излишне раздуты), пересмотр действующего пакета налоговых льгот и порядка их предоставления, снижение расходов на те отрасли, которые сами должны развиваться, либерализация налоговых наказаний, декриминализация бизнеса. И, конечно же, надо менять сознание людей, повышать налоговую культуру.

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее .

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

Налоговые ставки:

- 20% — общая ставка, применяемая при реализации товаров.

- 10% — ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Подоходный налог с физлиц

Подоходный налог оплачивается гражданами с ежемесячной . Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет , поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси,

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

Налоговые ставки:

- 15% — передача международным организациям.

- 20% — выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как .

Местные налоговые сборы

Налог на владение собаками

Налогообложению подлежат люди, которые имеют собак. В 2017 году налог на собак был немного изменён. Напомним, что до 2017 года размер налога на домашних животных зависел от габаритов домашнего любимца.

Таблица: налоговая ставка на содержание домашних питомцев

Базовая ставка – 24.5 белорусских рублей.

Курортный сбор

Курортный сбор относится к местным налогам и сборам в Белорусской Республике. Курортный сбор оплачивается физическими лицами, которые пребывают на отдыхе в таких учреждениях, как:

- Профилакторий.

- Санаторий.

- Оздоровительный центр.

- Оздоровительный лагерь.

- Пансионат.

- База отдыха.

Другие налоговые взносы

Налогом на тунеядство в Беларуси называется специальный сбор, который обязаны оплачивать все граждане РБ, не имеющие работы на протяжении больше полугода. Данный налоговый взнос был введён с целью предупреждения социального иждивенства и снижения уровня безработицы в республике .

Данный налоговый взнос не оплачивается:

Уклонение от уплаты налога расценивается как административное нарушение и наказывается штрафом.

Один из самых абсурдных налогов в Беларуси. Смотрите видеоролик

В 2018 году размер налога на тунеядство составлял 20 базовых величин.

Несмотря на то, что в связи с введением налога государственный бюджет значительно пополнился, и снизилась безработицы, власти в 2018 году отменили данный сбор.

2 вида объектов:

- доходы, полученные от реализации товаров (работ, услуг), имущественных прав, уменьшенных на сумму налогов и сборов, которые уплачиваются от выручки

- внереализационные доходы- те доходы, которые не связаны непосредственно с оказанием услуг

Ставка подоходного налога

Размер ставки установлен в процентах и составляет:

- 13% — на доходы физических лиц

- 16% -на доходы ИП, нотариусов, адвокатов при осуществлении их деятельности

- 9% -на доходы индивидуальных предпринимателей, которые являются резидентами Парка высоких технологий

Срок уплаты налога

Суммы подоходного налога уплачиваются не позднее 22 числа следующего за отчетным (налоговым) периодом

Напоминаем!

Налоговый период подоходного налога является календарный год, то есть отчет в налоговую нужно предоставлять по истечении календарного года

Отчетным периодом является каждый квартал, полугодие, 9 месяцев и календарный год.

Что не облагается подоходным налогом?

Не облагается налогом следующие виды доходов:

- пособия по государственному социальному страхованию и социальному обеспечению

пенсии - все виды компенсаций (исключения: компенсации за неиспользованный трудовой отпуск, компенсации за износ транспортных средств, оборудования, инструментов и приспособлений, принадлежащих работнику)

- доходы, получаемые от реализации продукции растениеводства и (или) животноводства

- доходы, полученные путем реализации продукции пчеловодства

- доходы ИП, полученные от реализации товаров (работ, услуг) в объектах придорожного сервиса в течение пяти лет с даты начала такой деятельности (ввод в эксплуатацию таких сервисов)

- ИП, осуществляющие деятельность по реализации товаров (работ, услуг) собственного производства на территории малых, средний городских поселений и сельской местности (перечень таких территорий указан в п.п.1.1 п.1 Декрета Президента РБ №6 от 07.05.2012 (в редакции от 27.06.2016)

Налоговые вычеты в 2018 году

Для начала определимся что это такое и какие есть виды вычета

Налоговый вычет-сумма, на которую уменьшается размер подоходного налога, при условии, если лицо имеет право на данный вычет в соответствии с законодательством

Виды налоговых вычетов:

- Стандартный

- Профессиональный

- Социальный

- Имущественный

А теперь подробнее о каждом из них

Стандартный

Данный вычет вправе применять плательщики, которые не имеют места основной работы в течение отчетного (налогового) периода

Нужно подать необходимые документы, подтверждающие право на стандартный вычет, в налоговый орган при подаче декларации за первый отчетный период

Применяется для:

Плательщиков (ИП, адвокаты, нотариусы), у которых размер доходов, подлежащий налогообложению, уменьшенный на сумму профессиональных вычетов не превышает в календарном квартале суммы в 1687 рублей. Размер вычета составляет 93 рубля в месяц

каждого ребенка и (или) иждивенца в возрасте до 18 лет-27 рублей, а также для плательщиков-родителей, которые имеют 2 и более детей или детей-инвалидов в возрасте до 18 лет, тогда сумма вычета составляет 52 рубля

Инвалидов I и II группы, а также для других лиц, имеющих право на льготное налогообложение в соответствии с Законом РБ от 17.04.1992 №1594-XII «О ветеранах»-131 рублей

Профессиональный

Вправе применять вычет, если при осуществлении своей деятельности данные лица понесли расходы, непосредственно связанные с осуществлением своей деятельности. Например-проживание в гостинице, проезд до клиента. Для применения необходимы первичные учетные документы, подтверждающие ваши расходы, входящие в перечень документов, установленных Советом Министров, содержащие необходимые реквизиты.

Первичные документы должны содержать:

- наименование документы и дату его составления

- наименование организации, фамилию и инициалы ИП

- причину совершения данной операции и оценка в стоимостном выражении

- подписи, инициалы и фамилии должностных лиц, которые ответственны за совершение операции

Нотариусам и адвокатам проще. Документами, подтверждающими расходы являются любые документы, которые подтверждают указанные расходы (счет за наем жилого помещения и тп.)

Вместо профессионального вычета, данные плательщики вправе применить вычет в размере 10% от общей суммы подлежащих налогообложению расходов

Социальный

Применяется плательщиками, которые не имеют основного места работы в течение отчетного (налогового) периода.

Для подтверждения вычетов, необходимы документы, подтверждающие право на это, которые подаются вместе с налоговой декларацией.

Вычеты:

При получении первого высшего, первого среднего специального и первого профессионально-технического образования-в размере уплаченной суммы за свое обучение, а также если за это обучение производил плательщик, состоящий с обучающимися в отношениях близкого родства, причем право на применение вычета имеют оба родителя, независимо от того, кто платил за обучение.

Если плательщик уплачивал страховым организациям РБ в виде взносов по договорам добровольного страхования жизни и дополнительной пенсии-в сумме не более 2874 рублей. При этом необходимо, чтобы срок такого договора страхования был не менее

3-х лет.

На заметку!

В случае, когда социальные вычеты не использовались полностью, то часть неиспользованной суммы переносится на последующие налоговые периоды.

Имущественный

Применяется все также, плательщиками, которые не имеют в места основной работы в период отчетного (налогового) периода.

Случаи применения (п.1 ст. 166 Налогового кодекса):

Расходы, связанные со строительством жилья, произведенные плательщиком и членами его семьи (даже не состоящими в браке на момент осуществления расходов, но признанные в судебном порядке членами его семьи), состоящими на учете нуждающихся в улучшении жилищных условий, а также расходы, связанные с приобретением жилищных облигаций (приобретение одноквартирного жилого дома или квартиры).

Истребуемые документы:

- Справка, свидетельствующая о том, что плательщик и члены его семьи состоят на учете как нуждающиеся в улучшении жилищных условий

- При строительстве квартир-выписка из решения общего собрания о включении плательщика или члена его семьи в состав жилищно-строительного кооператива

- В случае приобретении квартиры-копии документов, подтверждающих регистрацию права собственности

- Когда вы реконструируете квартиру или одноквартирный жилой дом- копии договоров строительного подряда

и др. (п.2 ст. 166 Налогового Кодекса)

Аналогично с предыдущим вычетом-если налоговый вычет не применялся, то он переносится на следующий период.

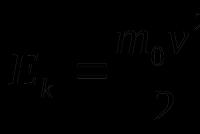

Как посчитать ваш подоходный налог?

Налог исчисляется самостоятельно вами, и никто зав вас не будет его считать.

Чтобы рассчитать налог нужно сумму всех ваших доходов (как в денежной, так и в натуральной формах) уменьшить на сумму налоговых вычетов (если таковые имеются) и умножить на налоговую ставку.

Налоговыми вычетами являются :

- доходы, освобождаемые от подоходного налога

- профессиональные вычеты

- стандартные вычеты

- социальные вычеты

- имущественные вычеты

То есть подоходный налог=Сумма доходов-налоговые вычеты вычеты(профессиональные+стандартные+социальные+имущественные) * размер налоговой ставки

Когда предоставляется налоговая декларация?

Срок предоставления декларации в налоговый орган-не позднее 20 числа месяца, следующего за отчетным (налоговым).

Подоходный налог – это, как правило, налог на доходы граждан государства. Основной вид налога, который платится в бюджет страны. Обычно рассчитывается, как процент от дохода, получаемого физическим, или юридическим лицом. На государственных предприятиях размер подоходного налога для работников считает бухгалтер, а индивидуальные предприниматели и компании – в зависимости от штата и выбранной системы управления.

Ставки подоходного налога в 2015г

Рассмотрим ставки по подоходному налогу, которые применяются в настоящее время:

- 13% - на доходы, которые выплачиваются в качестве дивидендов,

- 16% - на доходы, получаемые от предпринимательской, нотариальной и адвокатской деятельности,

- 9% - на доходы, связанные с высокими технологиями,

- отдельно устанавливается областными и Минским городским советом фиксированная сумма на подоходный налог от сдачи недвижимости в аренду, если сумма такого дохода не более 43 660 000 рублей в год,

- 13% - на все остальные виды доходов.

Во избежание ошибок в исчислении подоходного налога, а соответственно и штрафов, рекомендуем обращаться за квалифицированной помощью бухгалтера.

Налоговые вычеты

По сути, основную сложность при исчислении подоходного налога, несет в себе правильное применение существующих налоговых вычетов.

Вычеты для всех налогоплательщиков включают:

730 000 рублей, при доходе, меньше 4 420 000 рублей в месяц,

210 000 рублей на каждого иждивенца, или ребенка до 18 лет,

410 000 рублей на каждого иждивенца, или ребенка до 18 лет, предоставляемый вдове, вдовцу, опекуну, или попечителю,

410 000 рублей для родителей, имеющих двоих и больше детей, или ребенка инвалида.

На вычет в размере 1 030 000 рублей имеют право лица, определенные статьей 164, п.1, пп.1.3 Налогового Кодекса.

Также подлежит вычету стоимость путевок для детей до 18 лет, также подарки, призы, материальная помощь, предоставленные по основному месту работы, помощь сиротам и инвалидам.

Как рассчитать подоходный налог с зарплаты?

Давайте рассчитаем подоходный налог на работника, облагаемый налогом доход которого, равен 4 000 000 рублей в месяц, имеющего двоих несовершеннолетних детей. Доход работника меньше, чем 4 420 000 рублей, значит, он имеет право на вычет в размере 730 000р. Также на каждого ребенка вычет составляет по 410 000р. Получаем: 4 000 000-730 000-410 000-410 000=2 450 000. Теперь, из этой суммы исчисляем сумму подоходного налога: 2 450 000*0,13=318 500.

В любом случае, при возникновении вопросов в расчете подоходного налога, бухгалтер – лучший советчик.

Что таится за перечнем отчислений в расчетнике и почему наниматель может его скрывать? На вопросы сайт ответила налоговый консультант и бухгалтер Анна СТАДНИК.

- Какие вычеты производятся с зарплат всех работников? Все ли они делаются в пользу государства?

Наш работодатель - организация, которая выплачивает нам заработную плату, - является налоговым агентом. Это значит, что он не удерживает деньги с зарплат в свою пользу. Статус налогового агента говорит о том, что организация перечисляет налоги исключительно в бюджет.

Подоходный налог в стране уплачивается из зарплат работников по ставке 13% в общем случае. Для некоторых организаций (например, для резидентов Парка высоких технологий) применяется пониженная ставка в размере 9%. Это основные ставки подоходного налога.

В Фонд социальной защиты населения с работников организация удерживает 1%. Эта сумма перечисляется непосредственно в ФСЗН. Еще могут удерживаться профсоюзные взносы в размере 1%, однако они есть не в каждой организации.

Это все отчисления, касаемые налоговых платежей и платежей в бюджет.

- Что еще может удерживаться из заработной платы?

В расчетных листках отражены аванс, отпускные, а также другие вычеты, например, исполнительный лист (он направляется на работу по решению суда для возмещения ущерба или погашения долга . - Прим. авт. ).

Обязательные удержания - подоходный налог, пенсионный в ФСЗН и профсоюзный взнос, если он предусмотрен.

А остальные моменты - это внутренние договоренности работника и организации. Так, организация может оплачивать питание, а потом вычесть его стоимость из зарплаты. Либо эта сумма за питание может идти бонусом как выплата дохода в натуральной форме. Все зависит от того, как организовано все на конкретном предприятии.

Но самое важное, что обязан знать работник: все удержания по зарплате обязательно должны быть расписаны в расчетном листке. То есть наниматель не может указать «прочие удержания» без конкретных граф. Это нарушение.

- Что делать, если наниматель не выдает расчетные листки?

Статья 80 Трудового кодекса говорит о том, что наниматель обязан выдать расчетный листок. В противном случае - это нарушение законодательства. И за это предприятие может быть привлечено к административной ответственности и получить штраф в размере от 2 до 20 базовых величин. Другое дело - заинтересован ли работник поднять вопрос по расчетникам. По большей части сотрудники боятся каких-то неформальных отношений.

- По каким причинам наниматель может скрывать расчетный листок?

Объективных причин я не вижу. Есть организации, с которыми я работаю как бухгалтер, и мне не составляет труда сделать для моего заказчика расчетные листки, когда я делаю ведомость начисления зарплаты.

По моему мнению, если в организации не выдают расчетные листки, они нарушают законодательство о труде, а бухгалтер - свои должностные обязанности.

Данные с расчетного листка должны соответствовать ведомости начисления заработной платы. В бухгалтерском учете необходимо, чтобы были одинаковые цифры, которые проверяет налоговая инспекция.

- Может ли отличаться ситуация в случае с «серыми» зарплатами?

При получении «серой» зарплаты работнику выдают деньги на руки, но все равно он должен расписаться в расходном кассовом ордере или в ведомости выплаты за конкретную цифру. Если он видит, что расписывается за другую сумму или не расписывается вовсе, то это показатель проблем в учете.

Здесь может иметь место финансовая неграмотность нанимателя, если он думает, что с сокрытием расчетного листка работник не сможет доказать «серую» зарплату. Но это все доказуемо.

- Как рассчитывается подоходный налог в 2019 году?

Для расчета подоходного налога в Беларуси применяется ставка в размере 13%. Однако если ваша итоговая сумма в расчетном листке ниже или равна 665 рублям (в 2019 году), то это позволяет воспользоваться стандартным вычетом на работника.

Как работает подоходный налог, е сли у работника нет детей и ему начислено 664 рубля?

Чтобы рассчитать подоходный налог в таком случае, нужно от всей суммы начисления (664 рубля) отнять стандартный налоговый вычет (110 рублей) и итог умножить на 13%. В результате подоходный налог составит 72 рубля 2 копейки. Это со стандартным налоговым вычетом на работника.

Важно понимать, что данный налоговый вычет предоставляет сотруднику не работодатель, а именно государство.

Чтобы понять, в чем выгода, рассмотрим вариант без применения стандартного налогового вычета.

Возьмем 664 и умножим эту сумму на 13. В таком случае подоходный налог составил бы 86 рублей 32 копейки.

Получается, что с применением вычета работник на руки получит 591 рубль 98 копеек, а без применения - 577 рублей 68 копеек. Выгода очевидна.

Еще хочу заметить, что вычет предоставляется только по основному месту работы. На второй работе (по совместительству, например) подоходный налог будет считаться в размере 13% от начисленной заработной платы, и вычеты тогда ни на детей, ни на учебу, ни на жилье не будут предоставляться.

Подоходный налог в РБ, если есть 1 ребенок

Существует стандартный налоговый вычет, который предоставляется на детей. Независимо от суммы начисленной заработной платы, если у нас есть один ребенок, то от зарплаты вычитается 32 рубля. Затем полученная сумма умножается на 13%.

Например, 664 рубля - начисленная зарплата по основному месту работы, и у работника есть один ребенок, то от 664 отнимается стандартный налоговый вычет на работника, затем отнимается 32 рубля на одного ребенка. В итоге получается 522 рубля. Эта сумма называется налогооблагаемой базой для подоходного налога. Ее необходимо умножить на 13%. Тогда подоходный налог составит 67 рублей 86 копеек.

Чтобы понять, сколько работник получит на руки, от 664 отнимем полученную сумму — 67,86. У нас получается 596 рублей 14 копеек. Далее из этой суммы удерживается 1%, то есть 6,64, в пенсионный фонд и 1% - в профсоюзный. Получаем следующий расчет: 664 — 67,86 — 6,64 — 6,64 = 582,86. То есть 582 рубля и 86 копеек работник получит на руки.

Подоходный налог-2019, если 2 и более детей

Если у работника двое и более детей, то в Беларуси предоставляется на каждого ребенка вычет - 61 рубль. Например, если двое детей, то 61 рубль необходимо умножить на 2. Соответственно, на двоих детей будет применяться вычет, составляющий 122 рубля. И если начисленная зарплата составляет 664 рубля, то от этой суммы отнимется стандартный вычет (110), а затем отнимется дополнительно 122 рубля. Таким образом подоходный налог будет еще меньше. Если у работника трое детей, то отнимется 183 рубля, и на руки сотрудник получит еще больше.

Если зарплата больше 665 рублей (например, тысяча), тогда стандартный налоговый вычет не применяется, однако вычеты на детей все равно остаются.

Вычеты могут отличаться, если у работника ребенок-инвалид, если он является одиноким родителем и в некоторых других индивидуальных случаях. Тем, кто хочет самостоятельно разобраться с этим вопросом, можно изучить статью 209 нового Налогового кодекса, в которой рассматриваются стандартные налоговые вычеты.

- Существуют ли еще какие-либо налоговые вычеты?

Да. Есть понятие «социальные налоговые вычеты». Здесь имеются в виду вычеты за обучение и страховки. Также есть имущественные налоговые вычеты - это когда мы говорим про стройку для нуждающихся в улучшении жилищных условий. Для последнего случая необходимо собрать пакет документов, и в таком случае эти вычеты будут применяться на любом месте работы. Знаю, что некоторые коммерческие организации сопротивляются предоставлять эти вычеты, но я рекомендую работникам настаивать на своем.

Если это предусмотрено Налоговым кодексом, значит, работник имеет на это право. Первым шагом для решения данного вопроса я бы рекомендовала обратиться в бухгалтерию за разъяснениями, почему и на каком основании вычеты не предоставляются. Возможно, имеют место человеческий фактор, ошибка или сбой в программном обеспечении. А следующим шагом, если вопрос не решается, обратиться к руководителю.