Как заполнить декларацию по налогу на прибыль. Как проверить правильность заполнения декларации по ндс Строка 150 декларации по ндс расшифровка

Актуальная форма расчета СВ (КНД 1151111) содержит строки «130» «140» и «150» в составе отдельных рубрикационных частей. При заполнении любой из них страхователям следует руководствоваться правилами, введенными распоряжением ФНС № ММВ-7-11/551@ от 10.10.2016 (далее по тексту - Порядок).

| Рубрикационная часть расчета | Кто должен заполнять | Наличие строк в составе указанных рубрикационных частей |

Прил. 4 разд. 1 | Юрлица и ИП, которые производили социальные выплаты (пособия по болезни и т. п.) | 130, |

Прил. 10 разд.1 | Страхователи, которые выплачивали вознаграждения учащимся очно гражданам в вузах, профессиональных образовательных организациях за работу (услуги) в студенческом отряде | 130, |

Под. 3.1. разд. 3 | Обязанные лица, которые производили выплаты работникам | 130, |

Из перечисленных рубрикационных частей обязательными для заполнения являются строки «130», «140», «150» под 3.1. раздела 3. Остальные приложения и разделы заполняются при необходимости, если имеются соответствующие обстоятельства (сведения).

При подготовке нулевого расчета оформляются из перечисленных частей разд. 1, под. 1.1. и 1.2., прил.2 и разд. 3. При отсутствии суммового количественного показателя пишется «0». В рукописном варианте расчета СВ по остальным пустующим ячейкам проставляются прочерки.

Сведения о государственных пособиях: прил. 4 разд. 1 расчета КНД 1151111

Информацию по выплатам (тратам) обязанного лица ОСС (ВН и М) за счет федеральных бюджетных средств включают в прил. 4 разд. 1 расчета СВ. Прописываются данные только по сверхустановленным суммам.

Показатели указываются по ячейкам 2,3,4 построчно: ячейка «2» - число работников, получивших государственное пособие, «3» - число оплаченных дней (пособий), а «4» - размер произведенных трат.

| Номер строки прил. 4 разд. 1 | Какие сведения включает | Правила заполнения |

Государственные дотации гражданам, пострадавшим в результате ядерных испытаний на полигоне в Семипалатинске | Порядок, ч. 13, п. 13.7; данная строка итоговая, заполняется по ячейкам «2» и «4» идентично строке «140» ячейкам «2» и «4», формируется автоматически | |

| 140 | Порядок, ч. 13, п. 13.3 и 13.7; записывается число оплаченных дней | |

| 150 | Государственные дотации, выплачиваемые гражданам из подразделений особого риска | Порядок, ч. 13, п. 13.8;

рассматриваемая строка по ячейкам «2» и «4» итоговая, ее значение подсчитывается автоматически путем суммирования показателей последующих строк:

(суммовое значение строки «160» + суммовое значение строки «170» + суммовое значение строки »180») ячеек «2» и «4» |

Особенности заполнения строк «130» и «140» прил. 10 разд.1 расчета КНД 1151111

Прил. 10 разд.1 расчета КНД 1151111 заполняет отдельная категория страхователей, которая осуществляет выплаты обучающимся гражданам в определенных образовательных организациях за работу (услуги) в студенческих отрядах. Вносимые сведения необходимы в части применения норм НК РФ, ст. 422, п. 3, п. п. 1. Настоящая статья определяет суммы, необлагаемые общеобязательными страховыми взносами.

В части применения ее по сведениям, которые вносятся в рассматриваемое приложение, примечателен п. п. 1 пункта 3. Им установлено, что база общеобязательных взносов по страхованию не включает вознаграждения очников вузов, профессиональных образовательных организаций, которые выплачивались им за работу (услуги) в студенческом отряде.

Правила оформления данного приложения определены ч. 19 Порядка. Среди рассматриваемых строк заполняются только две:

- «130» - датировка записи из реестра соответствующего федерального органа исполнительной власти (прописывается сообразно ч. 19 п. 19.12 Порядка).

- «140» - нумерация записи из реестра надлежащего федерального органа исполнительной власти (указывается сообразно ч. 19 п. 19.13 Порядка).

Данное приложение построчно оформляется при открытии вкладки «Новая запись».

Внесение сведений о физическом лице: под. 3.1. разд. 3 расчета КНД 1151111

Сюда (под. 3.1.) записываются персонифицированные данные по всем застрахованным работникам, включая работающих у страхователя по договорам и получающих выплаты. Указываются данные за последние 3 месяца отчетного (расчетного) периода.

Под. 3.1. предназначен для индивидуальных сведений. Сюда построчно вносится следующая информация:

- «130» - код пола сообразно ОК 018-2014 (Порядок, ч. 22, п. 22.16), а именно: «1» - мужской либо «2» – женский.

- «140» - кодировка удостоверяющего личность документа сообразно нормам прил. 6 Порядка (ч. 22, п. 22.17 настоящего Порядка).

- «150» - номер и серия предъявленного документа. Два показателя отделяются пробелом, символ «№» не пишется (Порядок, ч.22, п. 22.18).

Рассматриваемые составляющие данного раздела оформляют все категории страхователей в обязательном порядке. При внесении корректировочных данных руководствуются предписаниями части 1 («Общие положения») действующего Порядка и НК РФ, ст. 81.

Ошибки при оформлении рассматриваемых строк в соответствующих рубрикационных частях расчета КНД 1151111

Неправильное оформление разделов, погрешности в суммовых, количественных показателях - наиболее частые ошибки, совершаемые при заполнении расчета. Выявить их может как сам страхователь, так и налоговый инспектор.

Практически у страхователя остается один выход - представить налоговым органам корректировочный вариант расчета СВ. Нормы законодательства обязывают включать в его состав те же разделы, что присутствовали в первичной версии. Разд. 3 оформляют на работников, по которым требуется внести изменения.

Экспертное мнение к вопросу об уточнении информации по персональным данным разд. 3 расчета КНД 1151111

В письме Министерства финансов РФ № БС-4-11/12446@ от 28.06.2017 даются разъяснения по порядку составления и подачи уточняющих расчетов СВ начиная с первого квартала 2017 года.

Предметно, акцентируется внимание на внесении изменений в расчет СВ путем составления его второго уточняющего варианта с учетом требований ст. 81 НК РФ. Такая необходимость возникает на основании одного из уведомлений от ФНС следующего характера, детально:

- об уточнении декларации по налогам (расчета);

- об отказе в принятии данного вида отчетности;

- о непредставлении расчета СВ (когда сдали электронный вариант);

- об уточнении налоговой отчетности, поданной на бумаге;

- об отказе в принятии бумажного варианта налоговой отчетности;

- о непредставлении расчета СВ (при подаче его на бумаге).

ФНС вправе стандартно отправить страхователю уведомление с требованием дать пояснения. Во всех перечисленных случаях обязанному лицу следует придерживаться определенных норм. Данные вносятся строгим порядком по каждому работнику, по которому в сведениях имеются расхождения.

Во-первых, в под. 3.1 построчно прописывается персональная информация из первого варианта расчета СВ, попутно проставляется «0» в под. 3.2 (строки 190-300). Во-вторых, синхронно вносятся правильные личные данные конкретного работника в под. 3.1. При этом под. 3.2. (строки 190-300) заполняется согласно действующему порядку с корректировкой отдельных данных и последующими правками показателей разд.1, если это необходимо. Если правки вносятся по под. 3.2., то в уточняющую версию расчета СВ включается разд. 3.

Письмо составлено действительным государственным советником РФ 2 класса С.Л. Бондарчуком.

Пример 1. Индивидуальные сведения по работнику: под. 3.1. разд. 3 расчета СВ, образец оформления строк «130», «140», «150»

ООО «Василек» вносит сведения по работнику Казимиру Александру Борисову в под. 3.1. разд. 3 расчета. Заполнить нужно все позиции подраздела: ИНН. СНИЛС, инициалы работника полностью, код страны гражданства сообразно ОК стран мира (МК (ИСО 3166) 004-97) 025-2001 (для РФ - цифровое значение «643»), дату рождения, признак застрахованного работника в системе (отметка по ОПС, ОМС, ОСС).

По Казимиру Александровичу Борисову построчно указываются:

- «130» - мужской пол (цифровое значение «1»);

- «140» - код документа, удостоверяющего личность работника Борисова, сообразно прил. 6 Порядка (цифровое значение «21» для паспорта);

- «150» - паспортные данные К. А. Борисова: серия « 45 04», номер - «365418 (серия - это первые четыре цифры, а номер - оставшиеся шесть).

Расшифровка строк декларации по НДС (Титульный лист)

Номер корректировки: если декларация сдается за данный период впервые, то ставится 0 — — , если сдается уточненная (корректировочная декларация) – ставится порядковый номер корректировки (1 — — , если первая корректировка, 2 — — , если вторая и т.д.)

Налоговый период (код): 21 – первый квартал, 22 – второй квартал, 23 – третий квартал, 24 – четвертый квартал

Предоставляется в налоговый орган (код) – ставятся первые четыре цифры КПП

По месту нахождения (учета) – всегда ставится 400

Расшифровка строк декларации по НДС (Раздел 1)

Код по ОКАТО – берется из информационного письма Росстата

Код бюджетной классификации (КБК) – 18210301000011000110

Строка 030 – заполняется организациями, имеющим право не начислять НДС при продаже (например, организации, применяющие упрощенную систему налогообложения), но все же начислившими его.

Строка 040 – заполняется, если по итогам квартала организация обязана уплатить НДС в бюджет. При отсутствии экспортных операций эта строка равняется строке 230 Раздела 3

Строка 050 – заполняется, если по итогам квартала у организации возник НДС к возмещению из бюджета. При отсутствии экспортных операций эта строка равняется строке 240 Раздела 3

Расшифровка строк декларации по НДС (раздел 3)

Строка 010-040 – заполняется, если в текущем квартале мы отгружали покупателю ценности или оказывали услуги. В колонке «Налоговая база» указывается стоимость ценностей (услуг) без налога

Строка 070 – заполняется, если в текущем квартале мы получали от покупателя аванс. В колонке «Налоговая база» указывается сумма полученного аванса

Строка 090 и 110 – заполняется, если в текущем квартале мы получали от поставщика ценности (услуги) в счет ранее уплаченного ему аванса. Здесь указывается сумма НДС, которую мы ранее приняли к вычету с этого аванса

Строка 120 = строки с 010 по 040 + строка 070 + строка 090

Строка 130 – заполняется, если в текущем квартале мы получили от поставщика ценности (услуги).

Заполняется только, если от поставщика получен счет-фактура.

Строка 150 – заполняется, если в текущем квартале мы уплачивали поставщику аванс

Строка 200 – заполняется, если в текущем квартале мы отгружали покупателю ценности или оказывали услуги в счет ранее полученного аванса. Здесь указывается сумма НДС, которую мы ранее начислили с этого аванса.

Строка 220 = строка 130 + строка 150 + строка 200

Строка 230 = строка 120 – строка 220, если получается 0 руб. или больше. Данная сумма переходит в строку 040 Раздела 1

Строка 240 = строка 120 – строка 220, если получается меньше 0 руб. Данная сумма переходит в строку 050 Раздела 1

Налоговая декларация по налогу на добавленную стоимость — НДС

суммы налога, подлежащей уплате в бюджет по операциям,

облагаемым по налоговым ставкам, предусмотренным пунктами

2 — 4 статьи 164 Налогового кодекса Российской Федерации"

ИНН и КПП налогоплательщика; порядковый номер страницы.

38.1. В графах 3 и 5 по строкам 010 — 040 отражаются налоговая база, определяемая в соответствии со статьями 153 — 157, пунктом 1 статьи 159 Кодекса, и сумма налога по соответствующей налоговой ставке.

По строкам 010 — 040 раздела 3 декларации не отражаются операции, не подлежащие налогообложению (освобождаемые от налогообложения), не признаваемые объектом налогообложения, местом реализации которых не признается территория Российской Федерации, облагаемые по ставке 0 процентов (в т.ч. при отсутствии подтверждения обоснованности ее применения), а также суммы оплаты, частичной оплаты, полученные в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

В случае определения момента определения налоговой базы в соответствии с пунктом 13 статьи 167 Кодекса как день отгрузки (передачи) товаров (выполнения работ, оказания услуг), в графах 3 и 5 по строке 010 отражаются, соответственно, налоговая база, определяемая в соответствии со статьей 154 Кодекса, и сумма налога при реализации товаров (работ, услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев, по перечню, определяемому Правительством Российской Федерации.

Сумма налога, отражаемая по строкам 010 и 020 в графе 5 раздела 3 декларации при применении налоговых ставок 18 и 10 процентов, рассчитывается умножением суммы, отраженной в графе 3 раздела 3 декларации, соответственно, на 18 или 10 и делением на 100.

Сумма налога, отражаемая по строкам 030 и 040 в графе 5 раздела 3 декларации, при применении налоговых ставок 18/118 или 10/110 рассчитывается умножением суммы, отраженной в графе 3 раздела 3 декларации, на 18 и делением на 118 или умножением на 10 и делением на 110.

38.2. В графах 3 и 5 по строке 050 отражаются налоговая база и соответствующая сумма налога при реализации предприятия в целом как имущественного комплекса, определяемые в соответствии со статьей 158 Кодекса.

38.3. В графах 3 и 5 по строке 060 отражаются налоговая база, определяемая в соответствии с пунктом 2 статьи 159 Кодекса, и сумма налога, исчисленная по строительно-монтажным работам, выполненным для собственного потребления, в соответствии с пунктом 10 статьи 167 Кодекса.

Сумма налога, отражаемая по строке 060 в графе 5 раздела 3 декларации при применении налоговой ставки 18 процентов, рассчитывается умножением суммы, отраженной в графе 3 раздела 3 декларации, на 18 и делением на 100.

38.4. В графах 3 и 5 по строке 070 отражаются суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав (за исключением сумм оплаты, частичной оплаты, полученной налогоплательщиками, определяющими момент определения налоговой базы в соответствии с пунктом 13 статьи 167 Кодекса) и соответствующие суммы налога.

По строке 070 правопреемником (правопреемниками) также отражаются суммы авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, полученных в порядке правопреемства от реорганизованной (реорганизуемой) организации в соответствии с пунктом 2 статьи 162.1 Кодекса, с учетом особенностей, установленных пунктом 10 статьи 162.1 Кодекса.

38.5. В графах 3 и 5 по строке 080 отражаются суммы, связанные с расчетами по оплате товаров (работ, услуг), увеличивающие налоговую базу согласно статье 162 Кодекса, и суммы налога по соответствующей налоговой ставке.

38.6. В графе 5 по строке 090 отражаются суммы налога, подлежащие восстановлению на основании положений главы 21 Кодекса.

В графе 5 по строке 090 и, в том числе, в графе 5 по строке 100 отражается сумма налога, предъявленная при приобретении товаров (работ, услуг) и ранее правомерно принятая к вычету, подлежащая восстановлению при совершении операций по реализации товаров (работ, услуг), облагаемых по налоговой ставке 0 процентов.

В графе 5 по строке 090 и, в том числе, в графе 5 по строке 110 отражается сумма налога, предъявленная налогоплательщику-покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая восстановлению в соответствии с подпунктом 3 пункта 3 статьи 170 Кодекса.

38.7. В графе 5 по строке 120 отражается общая сумма налога (сумма величин графы 5 строк 010 — 090), исчисленная с учетом восстановленных сумм налога за налоговый период.

38.8. В графе 3 по строкам 130 — 210 отражаются суммы налога, подлежащие вычету в соответствии со статьями 171 и 172 Кодекса, а также в соответствии с пунктом 8 Раздела I "Порядок применения косвенных налогов при импорте товаров" (далее — Раздел I) Положения.

В графе 3 по строке 130 налогоплательщиком (правопреемником, являющимся налогоплательщиком налога, при реорганизации) отражаются суммы налога по перечисленным в пунктах 1, 2, 4, 7, 11 статьи 171 Кодекса товарам (работам, услугам), основным средствам, нематериальным активам и имущественным правам, приобретенным (полученным правопреемником при реорганизации, а также налогоплательщиком в качестве вклада (взноса) в уставный (складочный) капитал или фонд) для осуществления налогооблагаемых операций, принимаемые к вычету в порядке, определенном пунктами 5 и 7 статьи 162.1, с учетом особенностей, установленных пунктом 10 статьи 162.1 Кодекса, пунктами 1 и 8 статьи 172 Кодекса, статьей 3 Федерального закона от 22 июля 2005 г.

N 119-ФЗ "О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах" (далее — Федеральный закон от 22 июля 2005 г. N 119-ФЗ) (Собрание законодательства Российской Федерации, 2005, N 30, ст. 3130).

В графе 3 по строке 130 также отражаются суммы налога, принимаемые к вычету налогоплательщиком-продавцом (за исключением покупателей налогоплательщиков, исполняющих обязанности налогового агента), в случаях, предусмотренных пунктом 5 статьи 171 Кодекса, а также суммы налога, исчисленные и уплаченные правопреемником (продавцом) с соответствующих сумм авансовых или иных платежей, предусмотренных пунктами 2 и 3 статьи 162.1 Кодекса, в случаях расторжения или изменения условий соответствующего договора и возврата правопреемником (продавцом) соответствующих сумм авансовых платежей покупателям согласно пункту 4 статьи 162.1 Кодекса.

В графе 3 по строке 130 также отражается сумма налога по приобретенным товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций по производству товаров (работ, услуг) длительного производственного цикла изготовления, подлежащая вычету в порядке, определенном пунктом 7 статьи 172 Кодекса.

В графе 3 по строке 130 также отражаются суммы налога по приобретенному оборудованию к установке, работам по сборке (монтажу) данного оборудования, подлежащие вычету в соответствии с порядком, предусмотренным пунктом 1 статьи 172 Кодекса.

Наряду с этим в графе 3 по строке 130 отражаются суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства, подлежащие вычету в порядке, предусмотренном пунктом 5 статьи 172 Кодекса, с учетом особенностей, установленных статьей 3 Федерального закона от 22 июля 2005 г. N 119-ФЗ.

В графе 3 по строке 130 и, в том числе, по строке 140 отражаются суммы налога, предъявленные подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства основных средств, принимаемые к вычету в порядке, определенном пунктом 5 статьи 172 Кодекса, с учетом особенностей, установленных статьей 3 Федерального закона от 22 июля 2005 г. N 119-ФЗ.

38.9. В графе 3 по строке 150 отражается сумма налога, предъявленная покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя в соответствии с пунктом 12 статьи 171 и пунктом 9 статьи 172 Кодекса.

38.10. В графе 3 по строке 160 отражается сумма налога, исчисленная налогоплательщиком в соответствии с пунктом 10 статьи 167 Кодекса (отраженная по строке 060 раздела 3 декларации), подлежащая вычету в порядке, установленном абзацем вторым пункта 5 статьи 172 Кодекса, на момент определения налоговой базы в соответствии с пунктом 10 статьи 167 Кодекса.

В графе 3 по строке 160 правопреемником отражается сумма налога, исчисленная реорганизованной (реорганизуемой) организацией в соответствии с пунктом 10 статьи 167 Кодекса (отраженная ранее по соответствующей строке раздела 3 декларации), после уплаты в бюджет налога по строительно-монтажным работам для собственного потребления, на основании декларации в соответствии со статьей 173 Кодекса, с учетом особенностей, установленных абзацем третьим пункта 5 статьи 172 Кодекса.

38.11. В графе 3 по строкам 170 — 190 отражаются суммы налога, уплаченные при ввозе товаров на таможенную территорию Российской Федерации.

В графе 3 по строке 180 отражаются суммы налога, уплаченные налогоплательщиком таможенным органам при ввозе товаров на таможенную территорию Российской Федерации в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории, подлежащие вычету в соответствии со статьями 171 и 172 Кодекса.

В графе 3 по строке 190 отражаются суммы налога, фактически уплаченные налогоплательщиком налоговым органам при ввозе товаров на территорию Российской Федерации с территории Республики Беларусь, подлежащие вычету на основании пункта 8 Раздела I Положения в порядке, установленном главой 21 Кодекса.

Сумма налога по графе 3 строк 180 и 190 должна соответствовать показателю графы 3 строки 170.

38.12. В графе 3 по строке 200 продавцом отражаются суммы налога, исчисленные с сумм оплаты, частичной оплаты, полученной в счет предстоящих поставок товаров (работ, услуг), предстоящей передачи имущественных прав, и отраженные в строке 070 раздела 3 декларации, принимаемые к вычету с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг) в соответствии с пунктом 6 статьи 172 Кодекса; для реорганизованной (реорганизуемой) организации — после перевода долга на правопреемника (правопреемников) в соответствии с пунктом 1 статьи 162.1 Кодекса.

В графе 3 по строке 200 также отражаются суммы налога, принимаемые к вычету у правопреемника, исчисленные и уплаченные правопреемником с сумм авансовых или иных платежей, предусмотренных пунктом 2 статьи 162.1 Кодекса, а также указанных в пункте 3 статьи 162.1 Кодекса, после даты реализации соответствующих товаров (работ, услуг).

38.13. В графе 3 по строке 210 налогоплательщиком отражается подлежащая вычету сумма налога, фактически перечисленная им в бюджет в качестве покупателя — налогового агента в порядке, определенном пунктами 1, 3 — 5 статьи 174 Кодекса, при выполнении условий, установленных пунктом 3 статьи 171, пунктом 4 статьи 173 Кодекса, и отраженная по строке (строкам) 060 раздела 2 декларации, по принятым к учету товарам (работам, услугам), имущественным правам, приобретенным для выполнения операций, являющихся объектом налогообложения налогом.

В графе 3 по строке 210 также отражаются суммы налога, принимаемые к вычету покупателем налогоплательщиком, исполняющим обязанности налогового агента, в случаях, предусмотренных пунктом 5 статьи 171 Кодекса.

38.14. В графе 3 по строке 220 отражается общая сумма налога, подлежащая вычету, определяемая как сумма величин, указанных в строках 130, 150 — 170, 200 и 210.

38.15. В графе 3 по строке 230 отражается итоговая сумма налога, исчисленная к уплате в бюджет за налоговый период по разделу 3 декларации.

38.16. В графе 3 по строке 240 отражается итоговая сумма налога, исчисленная к уменьшению за налоговый период по разделу 3 декларации.

Листы декларации заполняйте по общим для всех налоговых деклараций правилам .

На всех листах, где есть поле «Признак налогоплательщика», поставьте в нем код:

- 2 – если организация производит сельскохозяйственные товары;

- 3 – если организация является резидентом особой (свободной) экономической зоны;

- 4 – если организация ведет деятельность на новом морском месторождении углеводородного сырья;

- 5 – если организация учитывает убыток от операций с ценными бумагами и финансовыми инструментами срочных сделок (только в приложении 4 к листу 02);

- 1 – во всех других случаях.

Доходы, расходы и другие показатели указывайте нарастающим итогом с начала года (п. 2.1 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600). Некоторые показатели нужно указывать со знаком минус.

Кто какие разделы должен заполнять и какова периодичность их представления, удобно определить с помощью таблицы .

Заполнение декларации по налогу на прибыль начинайте с титульного листа и вспомогательных разделов. При этом вспомогательные разделы нужно заполнять, только если по итогам отчетного периода есть данные, для отражения которых эти разделы предусмотрены. На практике в большинстве организаций обычно есть сведения, которые нужно отразить в следующих разделах:

- приложение 1 к листу 02 «Доходы от реализации и внереализационные доходы»;

- приложение 2 к листу 02 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам».

После того как заполнены необходимые вспомогательные разделы, переходите к основным разделам декларации:

- лист 02 «Расчет налога на прибыль организаций»;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика».

При этом у налоговых агентов данные для заполнения листа 02 могут отсутствовать.

Ситуация: какие показатели декларации по налогу на прибыль нужно указывать со знаком минус?

Со знаком минус указывайте отрицательное значение налоговой базы по строке 100 листа 02.

Для расчета налога на прибыль (строка 120) отрицательная налоговая база приравнивается к нулю.

Это следует из положений пункта 5.5 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Кроме того, в декларации предусмотрен ряд других строк, в которых отражаются убытки, однако показатели в них указывайте без знака минус.

Например, указывайте без знака минус убытки по строке 360 приложения 3 к листу 02. И переносите убытки, указанные по строке 360 приложения 3 к листу 02 декларации, в строку 050 листа 02 без знака минус. Объясняется этот порядок тем, что таким образом восстанавливается текущая налогооблагаемая прибыль (первоначально уменьшенная на всю сумму расходов). Поэтому и строка 060 листа 02 декларации, в которой указывается общая сумма прибыли (убытка) от реализации и внереализационных операций за отчетный (налоговый) период, формируется с учетом прибавления показателя из строки 050.

Такие правила оформления подтверждают положения пунктов 5.2 и 8.8 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Ситуация: где в декларации по налогу на прибыль отразить доходы, полученные организацией от источников за пределами России, и расходы, связанные с получением этих доходов?

Доходы и расходы, связанные с источниками за пределами России, покажите в совокупности с другими доходами и расходами и отразите, соответственно, в приложениях 1 и 2 к листу 02 «Расчет налога на прибыль организаций».

Доходы и расходы, выраженные в валюте, нужно пересчитать в рубли по курсу Банка России на дату их признания (п. 3 ст. 248, п. 5 ст. 252 НК РФ). Сумму налога, выплаченную (удержанную) за пределами России и засчитываемую в счет уплаты налога в федеральный и региональный бюджеты, отразите по строкам 240–260 листа 02. Однако, чтобы воспользоваться зачетом , нужно выполнить требования, установленные статьей 311 Налогового кодекса РФ. А именно представить в налоговую инспекцию документы, подтверждающие уплату (удержание) налога за границей, и сдать специальную декларацию .

Титульный лист

В титульном листе декларации по налогу на прибыль укажите основные данные об организации и подаваемой декларации.

ИНН и КПП

В верхней части листа укажите ИНН и КПП организации.

ИНН и КПП возьмите из уведомления о постановке на учет, выданного ИФНС России при регистрации. Ячейки, отведенные для ИНН, заполните начиная с первой ячейки. В оставшихся свободных ячейках поставьте прочерки.

Если декларацию подает крупнейший налогоплательщик, укажите КПП, присвоенный межрегиональной или межрайонной инспекцией (п. 5 приложения к приказу Минфина России от 11 июля 2005 г. № 85н). Его возьмите из уведомления о постановке на учет в качестве крупнейшего налогоплательщика.

Номер корректировки

Если организация подает обычную (первую) декларацию по налогу на прибыль за отчетный период, в поле «Номер корректировки» поставьте «0--».

Если организация уже сдала декларацию по налогу на прибыль, но хочет уточнить (поправить) какие-либо сведения за тот же период, то есть подает уточненную декларацию , проставьте порядковый номер корректировки (например, «1--», если это первое уточнение, «2--» при втором уточнении и т. д.).

Налоговый (отчетный) период

По строке «Налоговый (отчетный) период (код)» поставьте код того налогового периода, за который подается декларация. Этот код зависит не только от самого периода, но и от того, кем подается декларация. Например:

- код 21 – за I квартал;

- код 37 – за три месяца;

- код 59 – за три месяца по консолидированной группе налогоплательщиков.

Полный список кодов приведен в приложении 1 к Порядку, утвержденному приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

По строке «Отчетный год» отразите год, за который подается декларация. Например, при подаче в 2016 году декларации за 2015 год укажите «2015».

Представляется в налоговый орган

Декларацию по налогу на прибыль необходимо сдавать в инспекцию по местонахождению организации. Если организация отнесена к категории крупнейших, она сдает декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика (п. 1 ст. 289 НК РФ).

В строку «Представляется в налоговый орган…» внесите четырехзначный код инспекции. Он указан в выданном ИФНС России:

- уведомлении о постановке на учет или

- уведомлении о постановке на учет в качестве крупнейшего налогоплательщика.

В строку «по месту нахождения (учета) (код)» внесите код в зависимости от того, в качестве кого организация подает декларацию. Так, например, укажите код:

- 214 – если это обычная организация;

- 226 – если организация ведет медицинскую или образовательную деятельность;

- 213 – если это крупнейший налогоплательщик;

- 236 – если организация осуществляет социальное обслуживание населения;

- 237 – если организация является резидентом территории опережающего социально-экономического развития

Перечни кодов приведены в приложении 1 к Порядку, утвержденному приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600, и в письме ФНС России от 2 марта 2015 г. № ГД-4-3/3252.

Название организации

По строке «организация / обособленное подразделение» укажите полное наименование организации точно как в учредительных документах. Если название зарегистрировано в латинской транскрипции, впишите ее.

ОКВЭД

В поле «Код вида экономической деятельности…» укажите основной код вида экономической деятельности согласно классификаторам ОКВЭД или ОКВЭД 2. Этот код можно посмотреть в выписке из ЕГРЮЛ.

Реорганизация или ликвидация

Если реорганизованная организация до даты снятия с учета не представила декларацию за последний налоговый период, сдать декларацию за нее должна организация-правопреемник. Декларацию нужно подать в налоговую инспекцию по месту нахождения организации-правопреемника (или месту учета крупнейшего налогоплательщика).

При заполнении титульного листа декларации за реорганизованную организацию правопреемник указывает:

- по реквизиту «по месту нахождения (учета)» – код «215» (по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком) или «216» (по месту учета правопреемника, являющегося крупнейшим налогоплательщиком);

- в верхней части титульного листа – ИНН и КПП организации-правопреемника;

- в реквизите «организация/обособленное подразделение» – наименование реорганизованной организации или обособленного подразделения реорганизованной организации;

- в реквизите «ИНН/КПП реорганизованной организации (обособленного подразделения)» – соответственно ИНН и КПП реорганизованной организации.

В поле «Форма реорганизации, ликвидации…» укажите код:

- 0 – при ликвидации;

- 1 – при реорганизации в форме преобразования;

- 2 – при реорганизации в форме слияния;

- 3 – при реорганизации в форме разделения;

- 5 – при реорганизации в форме присоединения;

- 6 – при реорганизации в форме разделения с одновременным присоединением.

Эти коды приведены в приложении 1 к Порядку, утвержденному приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Это предусмотрено пунктом 2.7 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600, и подтверждается письмом ФНС России от 25 июня 2015 г. № ГД-4-3/11051.

Телефон

По строке «Номер контактного телефона» укажите номер мобильного или стационарного телефона бухгалтера и налогового представителя, то есть того, кто готовил декларацию.

Приложение 3 к листу 02

Приложение 3 к листу 02 предназначено для отражения расходов по операциям, которые при налогообложении признаются в особом порядке. Его оформляют организации, которые в отчетном периоде:

- продавали амортизируемое имущество – строки 010–060;

- продавали непогашенную дебиторскую задолженность – строки 100–150;

- несли расходы на обслуживающие производства и хозяйства – строки 180–201;

- получали доходы и несли расходы по договорам доверительного управления имуществом – строки 210–230;

- продавали землю, приобретенную в период с 1 января 2007 года по 31 декабря 2011 года, – строки 240–260.

В первую очередь проверьте, нужно ли заполнять именно это приложение, так как показатели из него далее используются в других листах декларации. Например:

- в приложении 1 к листу 02 – в строках 030, 100;

- в приложении 2 к листу 02 – в строках 080, 100;

- на листе 02 – в строке 050.

Строки 010–060 Реализация амортизируемого имущества

Строки 010–060 заполните, если организация продавала амортизируемое имущество. Подробнее см. Как учитывать доходы и расходы от реализации амортизируемого имущества .

Отразите:

- по строке 010 – сколько всего объектов амортизируемого имущества реализовано;

- по строке 020 – сколько из них реализовано с убытком;

- по строке 030 – выручку от реализации этого имущества;

- по строке 040 – остаточную стоимость реализованного имущества плюс расходы, связанные с его реализацией;

- по строке 050 – прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком);

- по строке 060 – отдельно убытки от реализации амортизируемого имущества.

Строки 100–150 Реализация права требования долга

Строки 100–150 заполните, если организация продавала непогашенную дебиторскую задолженность. Показатели отдельно заполняются для долгов, реализованных до и после наступления сроков платежей.

Суммы, отражающие продажу долгов до наступления сроков платежей, укажите:

- по строке 100 – выручку от реализации (п. 1 ст. 279 НК РФ);

- по строке 120 – стоимость реализованных прав;

- по строке 140 – убыток, соответствующий сумме процентов, исчисленных в соответствии со статьей 269 Налогового кодекса РФ.

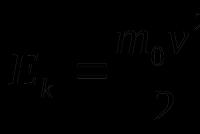

Строку 150 заполните, только если выручка (строка 100) меньше, чем стоимость реализованных долгов (строка 120) вместе с учитываемым убытком (строка 140). Для этого показатель строки 150 рассчитайте по формуле:

|

стр. 150 |

= |

стр. 120 |

– |

стр. 100 |

– |

стр. 140 |

Если значение получилось нулевым, по строке 150 поставьте прочерки.

В декларациях, которые составляются за периоды начиная с 1 января 2015 года, операции по продаже долгов после наступления сроков платежей не отражаются. Не заполняются и строки 160–170.

Строки 180–201 Обслуживающие производства и хозяйства

Строки 180–201 заполните, если у организации есть обслуживающие производства и хозяйства, включая объекты жилищно-коммунальной и социально-культурной сферы. Подробнее см. Как вести налоговый учет доходов и расходов обслуживающих производств и хозяйств .

По всем имеющимся в организации обслуживающим производствам и хозяйствам отразите:

- по строке 180 – выручку от реализации;

- по строке 190 – понесенные расходы.

По строке 200 рассчитайте сумму убытков по формуле:

|

стр. 200 |

= |

стр. 190 |

– |

стр. 180 |

Отдельно укажите по строке 201 сумму убытка, не учитываемую для целей налогообложения.

Строки 210–230 Доверительное управление имуществом

Строки 210–230 заполните, если организация вела деятельность по договорам доверительного управления имуществом (п. 3, 4 ст. 276 НК РФ).

По этим строкам не указываются:

- результаты доверительного управления ценными бумагами;

- негосударственными пенсионными фондами – результаты размещения пенсионных резервов.

Учредитель доверительного управления (выгодоприобретатель) должен отразить:

- по строке 210 – доходы по договорам доверительного управления – выручку от реализации и внереализационные доходы;

- по строке 211 – отдельно внереализационные доходы из строки 210. Сумму из строки 211 также включите в строку 100 приложения 1 к листу 02;

- по строке 220 – расходы по договорам доверительного управления имуществом;

- по строке 221 – отдельно внереализационные расходы из строки 220. Сумму из строки 221 также включите в строку 200 приложения 2 к листу 02.

По строке 230 рассчитайте сумму убытков от использования имущества, переданного в доверительное управление. Имеются в виду убытки, которые не учитываются при налогообложении прибыли в тех случаях, когда выгодоприобретателем является не только учредитель доверительного управления.

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах;

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110. Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090 . Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Вычет ставлю по строке 150 раздела 3, т.к. мы изготавливаем ГП из импортного сырья. Получается, что НДС, уплаченный на таможне по сырью отражается в полной сумме к вычету? не по 120 строке?

Да, верно, если речь идет об экспорте импортных товаров, то вычет входного НДС отразите по строке 150 раздела 3 декларации по НДС.

Вычет входного НДС, относящегося к экспорту несырьевых товаров, теперь применяется в общем порядке. Следовательно, если импорт был из стран Таможенного союза, то НДС, уплаченный при ввозе примите к вычету не ранее периода, в котором были выполнены следующие условия:

Товары приняты к учету;

Сумма НДС перечислена в бюджет;

Сумма НДС отражена в специальной декларации по косвенным налогам.

Если импорт был из стран, находящихся за пределами Таможенного союза, то НДС, уплаченный на таможне, примите к вычету не ранее периода, в котором были соблюдены условия:

Товары приобретены для операций, облагаемых НДС;

Товары приняты к учету (оприходованы на баланс организации);

Факт уплаты НДС подтвержден первичными документами.

Обоснование

Ольги Цибизовой, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как составить и сдать декларацию по НДС

Сроки принятия НДС к вычету

86.67764 (6,8,9)

НДС по товарам, импортированным из стран – участниц Таможенного союза, можно принять к вычету не ранее того налогового периода, в котором были выполнены следующие условия:

- товары приняты к учету;

- сумма НДС перечислена в бюджет;

- у организации есть заявление о ввозе товаров и уплате косвенных налогов с отметкой налоговой инспекции ;

- сумма НДС отражена в специальной декларации по косвенным налогам. *

Такой порядок следует из положений пункта 26 приложения 18 к Договору о Евразийском экономическом союзе , абзацев , пункта 1 статьи 172 Налогового кодекса РФ и подтверждается письмом Минфина России от 2 июля 2015 г. № 03-07-13/1/38180 .

ОльгиЦибизови, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как получить вычет по НДС, уплаченному на таможне при импорте

Условия применения вычета

86.79941 (6,8,9,24)

Уплаченный на таможне НДС по импортированным товарам можно принять к вычету (п. , ст. 171 НК РФ) при соблюдении следующих условий:

- товар приобретен для операций, облагаемых НДС;

- товар принят к учету (оприходован на баланс организации);

- факт уплаты НДС подтвержден первичными документами. *

При импорте товаров из стран – участниц Таможенного союза НДС уплачивается не на таможне, а через налоговую инспекцию (ст. , договора о Евразийском экономическом союзе, п. 13 приложения 18 к договору о Евразийском экономическом союзе). Подробнее о том, как получить налоговый вычет в такой ситуации, см. Как получить вычет по НДС, уплаченному при импорте из стран – участниц Таможенного союза .

НДС принимается к вычету, если ввезенный товар был помещен под одну из четырех таможенных процедур:

- выпуск для внутреннего потребления;

- переработка для внутреннего потребления;

- временный ввоз;

- переработка вне таможенной территории.

Такие условия вычета установлены статьи 171 и пунктом 1 статьи 172 Налогового кодекса РФ.

При ввозе товаров на территорию России НДС может быть уплачен через посредника, действующего по поручению и за счет импортера. В таком случае у импортера есть основания принять к вычету суммы налога, уплаченные посредником. Даже если тот ввозит товары по поручению сразу нескольких организаций. Это можно сделать после того, как импортер принял товары к учету. Основанием для вычета будут документы, подтверждающие уплату налога посредником. Это следует из писем Минфина России от 7 июля 2016 г. № 03-07-08/39774 и от 2 июля 2015 г. № 03-07-08/38192 .

Если же НДС при ввозе товаров уплачен иностранной организацией (поставщиком) или посредником (агентом, комиссионером), действующим по ее поручению, воспользоваться налоговым вычетом импортер не вправе. Об этом сказано в письме Минфина России от 14 июня 2011 г. № 03-07-08/188 .

Иногда НДС на таможне платят таможенные представители, действующие на основании договора с импортером (п. 5 ст. 60 Закона от 27 ноября 2010 г. № 311-ФЗ). В этом случае право на вычет возникает у импортера тоже после того, как товары приняты к учету. Но чтобы обосновать вычет, у импортера должны быть:

- договор, по которому НДС платит таможенный представитель;

- платежные документы на уплату НДС;

- документы о возмещении представителю уплаченного им НДС.

Минфин России разъяснил это в письме от 15 июня 2016 г. № 03-07-08/34569 .

В некоторых случаях НДС, уплаченный на таможне, к вычету не принимается, а включается в стоимость приобретаемых товаров. Это нужно сделать, если импортируемые товары:

- используются в операциях, не облагаемых НДС (освобожденных от налогообложения);

- используются для производства и реализации продукции, местом реализации которой территория России не признается;

- ввозит организация, освобожденная от исполнения обязанностей налогоплательщика по Налогового кодекса РФ, или организация, не являющаяся плательщиком НДС (например, применяющая специальный налоговый режим);

- предполагается использовать в операциях, которые не признаются реализацией согласно пункту 2 статьи 146 Налогового кодекса РФ.

Такие правила установлены пунктом 2 статьи 170 Налогового кодекса РФ.